Als u veel reist, vindt u het vast leuk om een goede deal te vinden voor vliegtickets. Maar soms zijn er wel voorwaarden aan verbonden, toch?

Wilt u een extra tas inchecken? Daar zijn kosten aan verbonden. Oh, je wilt een stoel aan het gangpad? Whack! Dat is nog eens een toeslag. Soms moet je een paar dollar extra ophoesten voor Wi-Fi of zelfs voor het lenen van een deken of kussen!

Net als de kosten van de luchtvaartmaatschappij, zijn ook de kosten van beleggingen een vast gegeven. Het verschil is dat beleggingskosten niet altijd zo duidelijk zijn als extra bagagekosten.

Veel mensen met wie wij praten, zijn erdoor in de war of overrompeld. En soms weerhoudt die verwarring mensen ervan goede keuzes te maken over waar ze in willen beleggen. Laten we de verwarring wegnemen, zodat u met meer vertrouwen kunt beleggen.

Beleggingsvergoedingen: Here are the Basics

Of u nu boodschappen doet of een auto probeert te kopen, er zijn kosten verbonden aan zakendoen. En met beleggen is het niet anders.

![]()

Ben vertrouwen in uw pensioen. Zoek vandaag nog een beleggingsprofessional bij u in de buurt.

Dat betekent dat wanneer u uw zuurverdiende geld in uw IRA of 401(k) stopt, beleggingskosten een grote hap uit uw pensioenspaargeld kunnen nemen als u niet oplet. Maar liefst 73% van de Amerikanen weet niet hoeveel ze betalen aan 401(k) kosten! 1

Begrijp ons niet verkeerd. Beleggingsvergoedingen zijn niet allemaal slecht. Ze dekken enkele belangrijke kosten om ervoor te zorgen dat uw beleggingen goed worden beheerd. U wilt er alleen zeker van zijn dat u waar voor uw geld krijgt uit uw beleggingen zonder dat buitensporige kosten in uw rendement snijden.

U moet nooit in iets investeren voordat u begrijpt hoe het werkt. En dat geldt ook voor de beleggingskosten. Weet waar u voor betaalt en hoeveel het kost – geen uitzonderingen!

Typen Beleggingsvergoedingen

Dit is waar het een beetje hobbelig wordt, dus maak uw riemen vast. Er zijn een heleboel kosten om op te letten, en veel van hen zijn gewoon ronduit verwarrend. U bent niet de enige die zich afvraagt: Wat is in hemelsnaam een 12b-1 vergoeding?

We gaan hier wat verwarring wegnemen. Laten we eens nader kijken naar een paar van de meest voorkomende vergoedingen die je tegenkomt wanneer je begint te beleggen voor je pensioen in je IRA’s en 401(k)s.

Loads (verkoopcommissies)

Wanneer je geld in je Roth IRA stopt, koop je eigenlijk aandelen in een beleggingsfonds. De beleggingsprofessional van wie u die aandelen koopt, krijgt een percentage van het geld dat u belegt, ook wel belasting genoemd.

Dus als u het woord belasting ziet, moet u denken aan een verkoopcommissie of een commissie. Dat is de belasting. En er zijn drie soorten.

- Front-end load: Wanneer u belegt in een beleggingsfonds met een front-end load, wordt u kosten in rekening gebracht wanneer u geld in uw pensioenfonds stopt. Dus als u $ 1000 belegt in een beleggingsfonds met een front-end load van 5,75%, betaalt u een up-front fee van $ 57,50 en wordt uw oorspronkelijke belegging verlaagd tot $ 942,50.

- Back-end load: Back-end loads worden in rekening gebracht wanneer u geld opneemt van uw pensioenrekening. Het addertje onder het gras is dat deze belastingen vaak hogere kosten met zich meebrengen die u regelmatig moet betalen. Tip: als u op uw rekeningafschrift of in de prospectus van het fonds contingent deferred sales charges (CDSC) ziet staan, is dat gewoon een hele mooie term voor een back-end sales load.

- No-load: Met een no-loadfonds huurt u geen beleggingsprofessional in, dus hoeft u geen commissie te betalen … en dat lijkt op het eerste gezicht aantrekkelijker. Geen commissie betekent meer geld besparen, toch? Niet zo snel! Sommige no-load fondsen hebben jaarlijkse onderhoudskosten die u zullen doen wensen dat u commissie had betaald. Ze zijn gebaseerd op de waarde van uw fonds, dus als de waarde van uw fonds stijgt, stijgen ook uw kosten.

Plus, zonder een professional aan uw zijde, staat u er alleen voor. Dus als de markt een neerwaartse trend vertoont – wat altijd het geval is – is de kans groter dat u in paniek uit deze beleggingen stapt. Dat is net zoiets als uit een achtbaan springen als je midden in een ritje zit. Slecht idee!

Adviseurskosten

Wanneer u in beleggingsfondsen belegt, betaalt u uw beleggingsprofessional ofwel via een belasting (adviseurs die alleen op commissiebasis werken), een adviseurscommissie (adviseurs die alleen op feebasis werken) of een combinatie van beide (adviseurs op feebasis).

Als uw adviseur een adviseurscommissie in rekening brengt als onderdeel van zijn betalingsstructuur, kan dit te zien zijn als een vergoeding voor beheerd vermogen. Bij deze regeling worden de vergoedingen elk jaar in rekening gebracht als een percentage van de hoeveelheid geld die uw pro voor u beheert.

Bijv. als u een saldo van $ 500.000 in uw Roth IRA hebt, en uw beleggende pro rekent 1% assets under management fee, dan betaalt u $ 5.000 aan vergoedingen. Het goede nieuws is dat het tarief meestal daalt naarmate het saldo op uw rekening toeneemt.

Uitgavenratio’s (jaarlijkse bedrijfskosten van het fonds)

Nu u uw beleggingsprofessional hebt betaald, moet u de kosten voor het beheer van het beleggingsfonds helpen dekken. Dat is waar de kostenratio om de hoek komt kijken. Deze wordt op uw rekeningafschriften weergegeven als een percentage van het saldo van uw beleggingsrekening. Dus als uw fonds een kostenratio heeft van 1% en u heeft aan het eind van het jaar $1.000 op uw rekening, dan betaalt u $10. Simpel, toch?

Als u het prospectus van uw beleggingsfonds bekijkt, ziet u verschillende vergoedingen die samen de kostenratio vormen:

- Beheerkosten: De aandelen waaruit uw beleggingsfonds is samengesteld, zijn daar niet per ongeluk terechtgekomen. Er zijn een aantal professionele nerds onder leiding van een portefeuillebeheerder die ervoor zorgen dat alleen de beste beleggingen worden geselecteerd. Deze vergoedingen helpen hen het fonds goed te beheren.

- Distributie- en servicevergoedingen (12b-1): Met deze vergoedingen worden de marketingkosten van het fonds betaald, d.w.z. de kosten die nodig zijn om het fonds te promoten.

- Administratieve vergoedingen en bedrijfskosten: Deze dekken zaken als salarissen voor de beheerders van het fonds, het bijhouden van gegevens en onderzoek.

Sommige fondsen zijn duurder om te beheren dan andere, wat van invloed is op hoe hoog of laag de kostenratio is.

Een korte opmerking over 401(k)-kosten

Als u al deze kosten bekijkt en zich afvraagt of het de moeite waard is om in uw bedrijfspensioenplan te beleggen, dan is het antwoord … ja! Een 401 (k) – met een werkgeversmatch en de bijbehorende belastingbesparingen – is nog steeds de beste manier om te beginnen met uw pensioenspaarstrategie. Als uw werkgever een bijdrage aan uw 401(k) pensioenregeling betaalt, betekent dit dat u gratis geld krijgt. Mis dat niet!

Een 401(k)-met een werkgeversmatch en de bijbehorende belastingbesparingen-is nog steeds de beste manier om te beginnen met uw pensioenspaarstrategie.

Hoe kosten van invloed zijn op uw investering

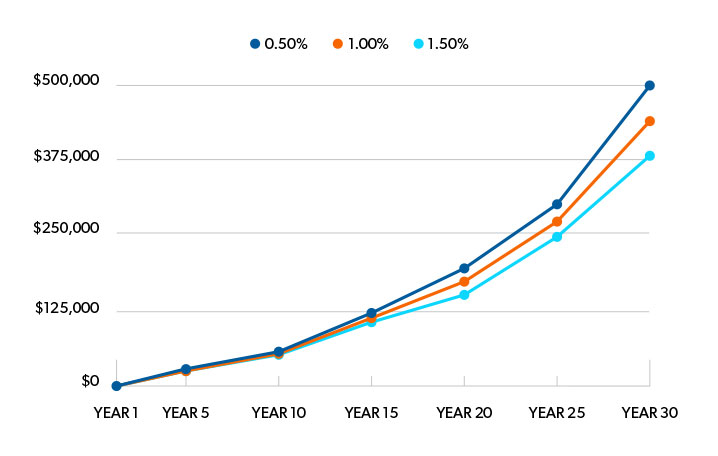

Hoe belangrijk zijn kosten nu precies als het om beleggen gaat? Een verschil van 1% in kosten lijkt misschien niet veel, maar het kan wel degelijk een verschil maken.

Laten we zeggen dat u $25.000 hebt gespaard op een pensioenrekening met een gemiddeld jaarlijks rendement van 11% en dat u de komende 30 jaar geen cent meer inlegt.

Als u elk jaar 0,5% provisie over uw rekeningsaldo betaalt, zou uw pensioenspaartegoed groeien tot $500.000. Verhoog die kosten tot 1% en u zou eindigen met 436.000 dollar. Dat is nog steeds behoorlijk goed!

Maar wat zou er gebeuren als u elk jaar 1,5% aan kosten zou betalen? In dat geval zou u na 30 jaar uitkomen op $380.000.

Daarom raden wij u aan om het vooral bij front-end load fondsen te houden – fondsen waarbij de kosten grotendeels vooraf worden betaald. Waarom? Omdat dit na verloop van tijd de minst dure manier van beleggen is. En de provisie die u vooraf betaalt, is niet veel om iemand in uw team te hebben die u leert succesvol te beleggen. Je hebt een professional nodig om je op het juiste spoor te houden in de wendingen van het beleggen!

Een tipje van de sluier: Aangezien de industrie geleidelijk aan het verschuiven is van front-end load fees naar advisor fees, zijn ze misschien moeilijker te vinden.2 Maar laat dit je niet weerhouden van beleggen.

Beleggingsvergoedingen die het waard zijn om te betalen

Omdat een beleggingsfonds lage kosten heeft, wil dat nog niet zeggen dat het een goed fonds is. Dat is maar één stukje van de puzzel, en u moet naar het totaalplaatje kijken.

Dit zijn drie punten die u moet afvinken als u gaat uitzoeken in welk beleggingsfonds u wilt beleggen. Ze helpen u te zien hoe de kosten in het totaalplaatje passen.

Kijk naar de waarde.

Maken de gedachte aan het betalen van ongeveer 5% provisie vooraf u een beetje ongemakkelijk? Dat snappen we.

Maar met die provisie vooraf betaalt u de diepgaande kennis van een beleggingsspecialist over de duizenden beleggingsfondsen die er zijn. Het is een kleine prijs om iemand te hebben die je rug dekt – iemand die je kan leren hoe je succesvol kunt beleggen en je dichter bij je pensioendroom brengt.

Doe dus niet aan tunnelvisie door op zoek te gaan naar de goedkoopste kosten. Zoek naar een fonds met een redelijke kostenratio, een langetermijn track record van uitstekende rendementen en een goed beheer. Dat is een winnende combinatie!

Focus op de lange termijn.

Als belegger bent u beter af met een hogere provisie vooraf en lagere lopende kosten. Het kost u misschien veel om te beginnen, maar de lopende kosten zijn meestal lager dan bij no-load of back-end load fondsen. Dat is perfect voor langetermijnbeleggingen.

Plus, u betaalt uw adviseur vooraf voor hun tijd en expertise om u te helpen uw fondsen te kiezen en uw pensioenplan voor de komende decennia te onderhouden. Dat is op zich al een prima investering!

Zijn er goede no-load fondsen? Zeker, en u kunt er een paar mixen met uw andere beleggingsfondsen. Maar zonder het advies van een professional zullen eigenaars van no-load fondsen waarschijnlijk in en uit die beleggingen springen, en dat zal hun rendement omlaag brengen. Als u belegt in een no-load, zult u de discipline moeten opbrengen om op lange termijn belegd te blijven.

Begrijp uw totale kosten.

Om de waarde te begrijpen van wat u koopt, moet u kijken naar wat uw vergoedingen kosten en wat u ervoor terugkrijgt. Dat betekent dat u een gesprek moet hebben met uw beleggingsprofessional. Vraag hem of haar uw kosten uit te splitsen in een percentage en een bedrag in dollars, zodat u kunt zien waar uw geld naartoe gaat en hoe het daar komt.

Werk met een beleggingsprofessional

Okay, bent u er nog? We weten dat het veel was om te verwerken. Als u hulp nodig hebt om uit te zoeken welke kosten deel uitmaken van uw beleggingsportefeuille, moet u contact opnemen met een van onze SmartVestor Pro’s.

Zij kunnen u laten zien welke invloed beleggingskosten hebben op uw pensioenspaargeld en u helpen om naar uw pensioendoel toe te werken. Probeer dit niet alleen te doen. Zelfs wij krijgen hulp van de profs.

Vind vandaag nog een SmartVestor Pro!