Gefeliciteerd, u hebt de loterij gewonnen! U hebt de hoofdprijs niet gewonnen, maar u hebt wel een maand de tijd om te beslissen hoe u $1 miljoen na belasting gaat investeren. Wat doet u met het geld?

Velen zullen het als een gevaarlijke fantasie beschouwen, maar het is een veelgestelde vraag in sollicitatiegesprekken met hedgefondsen. Het mooie van de vraag is dat je hem op veel verschillende manieren kunt opvatten. Sommigen van u die dit leest, zouden met het geld het onroerend goed onder uw kleine bedrijf kunnen kopen, wat een gegarandeerd rendement en cashflow zou betekenen. Anderen laten het geld misschien in contanten staan en zoeken uit wat ze er later mee gaan doen.

Ik benader de vraag vanuit mijn ervaring met de financiële markten. Persoonlijk zou ik het geld liever in onroerend goed investeren, maar dat is een business die de meeste van mijn lezers niet zouden kunnen repliceren. Op dit punt zijn mijn doelen voor deze oefening eenvoudig:

- S&P 500 verslaan op een absolute en voor risico gecorrigeerde basis.

- Steun een jaarlijks opnamepercentage van 5 procent, jaarlijks aangepast aan de inflatie (indien gewenst, hoewel opnames met een vast percentage over het algemeen een soepeler resultaat opleveren dan vaste bedragen).

- Spendeer minder dan 1 uur per week aan het beheren van de portefeuille.

Veel beleggers hebben beperkende overtuigingen dat ze de markt niet kunnen verslaan, dat ze niet in staat zullen zijn om met pensioen te gaan, enz. De manier waarop de typische belegger zijn geld beheert, zijn deze overtuigingen vaak correct. U kunt het echter beter doen. Uw eerste stap is om uw beleggingsdoelen precies zo te definiëren als ik hierboven heb gedaan, en vervolgens een portefeuille samen te stellen die aan die doelen voldoet.

Over enkele ogenblikken later volgt hier hoe ik $1 miljoen zou beleggen om de bovenstaande doelen te bereiken.

Strategie 1: Factor-gebaseerde indexering

De basis van de strategie is beleggen in indexfondsen. Volgens de financiële theorie neemt uw voor risico gecorrigeerde rendement toe met de vierkantswortel van het aantal onafhankelijke beleggingsmogelijkheden waarin u kunt beleggen. In gewoon Nederlands betekent dit dat breed gediversifieerde beleggers het gemiddeld beter doen dan geconcentreerde beleggers. Om uw beleggingsrendement te verbeteren, moet u ofwel de sterke punten van uw beleggingsvoorspellingen verbeteren (denk aan Buffett en Munger), ofwel meer diversifiëren (denk aan Ray Dalio). Het standpunt van veel hedgefondsmannen is dat ze niet diversifiëren omdat ze slim zijn. Mijn mening is dat ik diversifieer omdat ik slim genoeg ben om te weten wat ik niet weet, en dat ik het hefboomeffect en diversificatie kan gebruiken om mijn gebrek aan geheimzinnige boekhoudkundige kennis te overbruggen.

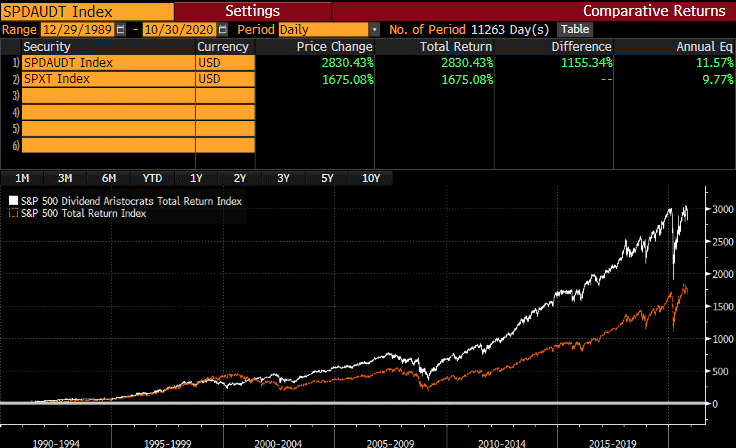

Het idee achter factor-based investing is dat er statistische factoren zijn die bronnen van risico en rendement identificeren. Uit onderzoek blijkt bijvoorbeeld dat bedrijven die dividend uitkeren het op de lange termijn beter doen dan bedrijven die geen dividend uitkeren. Dit is geen raketwetenschap – als u geld belegt in bedrijven die geld verliezen, zult u de neiging hebben om ook geld te verliezen. Dat is waar de ProShares S&P 500 Dividend Aristocrats ETF (NOBL) in het spel komt. Ploutos is een pensioenfondsbeheerder die ook schrijft voor Seeking Alpha. Hij heeft over deze factoren geschreven en werkt ze regelmatig bij. Er zijn altijd loterijspelers die willen speculeren op failliete bedrijven en verliezers, dus de markten zijn in dit opzicht uitgesproken niet efficiënt.

Bronnen: “Dividend Aristocrat Performance: October 2020” door Ploutos, Seeking Alpha

De iShares Edge MSCI Min Vol USA ETF (USMV) en de iShares Edge MSCI Min. Vol. EAFE ETF (EFAV) zijn laagvolatiliteitsfondsen die op hetzelfde idee inspelen. De financiële theorie stelt dat de volatiliteit van een bepaald aandeel stijgt als het in financiële moeilijkheden komt, dus het bezitten van low-volatility ETF’s is een manier om te garanderen dat er niets van uw bezit failliet zal gaan terwijl u toekijkt. Dit laat uw winnaars lopen en beperkt uw verliezen. USMV en EFAV profiteren ook van blootstelling aan kleinere, minder populaire bedrijven.

De Direxion NASDAQ-100 Equal Weighted Index Shares (QQQE) is de Nasdaq, maar dan gelijkgewogen. Dit is een ander idee dat Ploutos heeft opgeschreven in zijn factorreeks, waarbij de theorie is dat beleggers de neiging hebben om geld te pompen in bedrijven die groot, bekend en populair zijn. Dit veroorzaakt verstoringen in de waarderingen van de grootste bedrijven ten opzichte van kleinere bedrijven. Je kunt bijna altijd betere dividenden en rendementen krijgen in bedrijven die kleiner zijn, of op zijn minst impopulair. Ik heb onlangs kasstroommodellen gemaakt voor Apple (AAPL) en Microsoft (MSFT), en ik heb ontdekt dat beleggers rendementen in de orde van ~6 procent kunnen verwachten als ze nu kopen. Ik bezat een groot aantal aandelen van Apple toen het aandeel werd verhandeld rond 10x-12x de winst, en nu is het 31x. Ik wens de nieuwe kopers veel succes.

Onderzoek heeft aangetoond dat wanneer de brede indexen te geconcentreerd worden, de volatiliteit hoger is en de toekomstige rendementen lager. Dit is gebeurd in de VS in de jaren zestig, tijdens de techboom aan het eind van de jaren negentig, en nu. Ik geloof sterk in technologie, maar geloof niet langer dat de concentratie van de Nasdaq de beleggers van dienst zal zijn.

Indexfondsen

$100.000 in NOBL

$75.000 in USMV

$75.000 in EFAV

$100.000 in QQQE

Strategie 2: Waardebeleggen

Veel beleggers spelen graag op waardeaandelen met ETF’s, maar mijn ervaring heeft geleerd dat ETF’s buitengewoon slecht zijn in het identificeren van goede waardeaandelen. Daarom zou ik $100.000 nemen die ik in een waarde ETF zou investeren en de meest onbeminde van de onbeminde aandelen gaan kopen. Ik zou meer van mijn sigarettenaandelen kopen, levensverzekeringsmaatschappijen, REIT’s, banken, en misschien zelfs een oliemaatschappij of twee. Het idee is om alles minstens een jaar vast te houden en langzaam te rouleren naar wat uit de gratie is en gezonde financiële cijfers heeft. Uit onderzoek blijkt dat aandelen met een hogere kredietwaardigheid het beter doen dan aandelen met een lagere kredietwaardigheid.

Ik coördineer mijn value investing met Pietros Maneos – hij schrijft hier maandelijks over zijn value picks. Het is vooral een buy-and-hold strategie, onze tijdsbestekken zijn 12 maanden of langer. Dit deel van de portefeuille is optioneel, zoals ik hieronder zal laten zien.

Individuele dividend/waarde-aandelen

$100.000 in 10 aandelen gem. @ 5 procent rendement

Strategie 3: Risicopariteit

Risicopariteit leunt veel zwaarder op financiële theorie dan de eerste twee strategieën, maar het is heel effectief. Traditioneel leenden risicopariteitsstrategieën geld om tegelijkertijd aandelen en langlopende schatkistcertificaten te kopen, en omdat ze een negatieve onderlinge correlatie en positieve langetermijnrendementen hebben, kun je ze periodiek opnieuw in evenwicht brengen en historisch gezien kun je op deze manier de S&P verpletteren. Nu leven we in een Fed-gedreven wereld, dus moest ik het draaiboek een beetje veranderen.

Voor een inleiding op wat ik hier doe, kunt u mijn meest recente aflevering over risicopariteit lezen, getiteld “De Quant-strategie die 20-5 scoort tegen de S&P 500 sinds 1995.”

Het idee is dat je de mogelijkheid hebt om te lenen tegen 0.

Het idee is dat je in het huidige klimaat kunt lenen tegen 0,5 procent of minder, en dat je futures kunt gebruiken om de barrière te doorbreken dat je 100 procent van je geld in aandelen/obligaties moet stoppen, dus een goed gebruik van die hefboom is om het geld te gebruiken om te diversifiëren en opnieuw in evenwicht te brengen.

Ik zou $ 500.000 in een PIMCO-obligatie-ETF stoppen (het is een lang verhaal over waarom ik over het algemeen geen passieve obligaties doe – ik lees alle prospectussen minstens één keer voordat ik in producten beleg, en passieve obligatie-ETF’s worden gemanipuleerd door iets dat bekend staat als de minimumlooptijdregel). Daarom kies ik actief als het gaat om obligaties buiten Treasuries en muni’s. PIMIX is ook een goede optie, maar het is meer gecorreleerd met aandelen, en zal dus de drawdowns verhogen.

Ik zou daarnaast $100.000 notional op respectievelijk goud en langlopende Treasuries zetten, en cash in obligaties beleggen, terwijl ik via S&P futures aan aandelen blijf blootgesteld. Als u denkt dat de S&P exposure een beetje zwaar is, kunt u SPY calls verkopen als u wilt om uzelf terug te brengen naar beneden, vooral als de volatiliteit toeneemt.

Het mooie van het gebruik van een risicopariteitstrategie als deze is dat u uw verwachte rendement kunt verhogen zonder uw risico te verhogen, zolang het langetermijnrendement van de activa die u koopt hoger is dan het rendement van contanten, vanwege diezelfde vierkantswortelwet die ik eerder besprak.

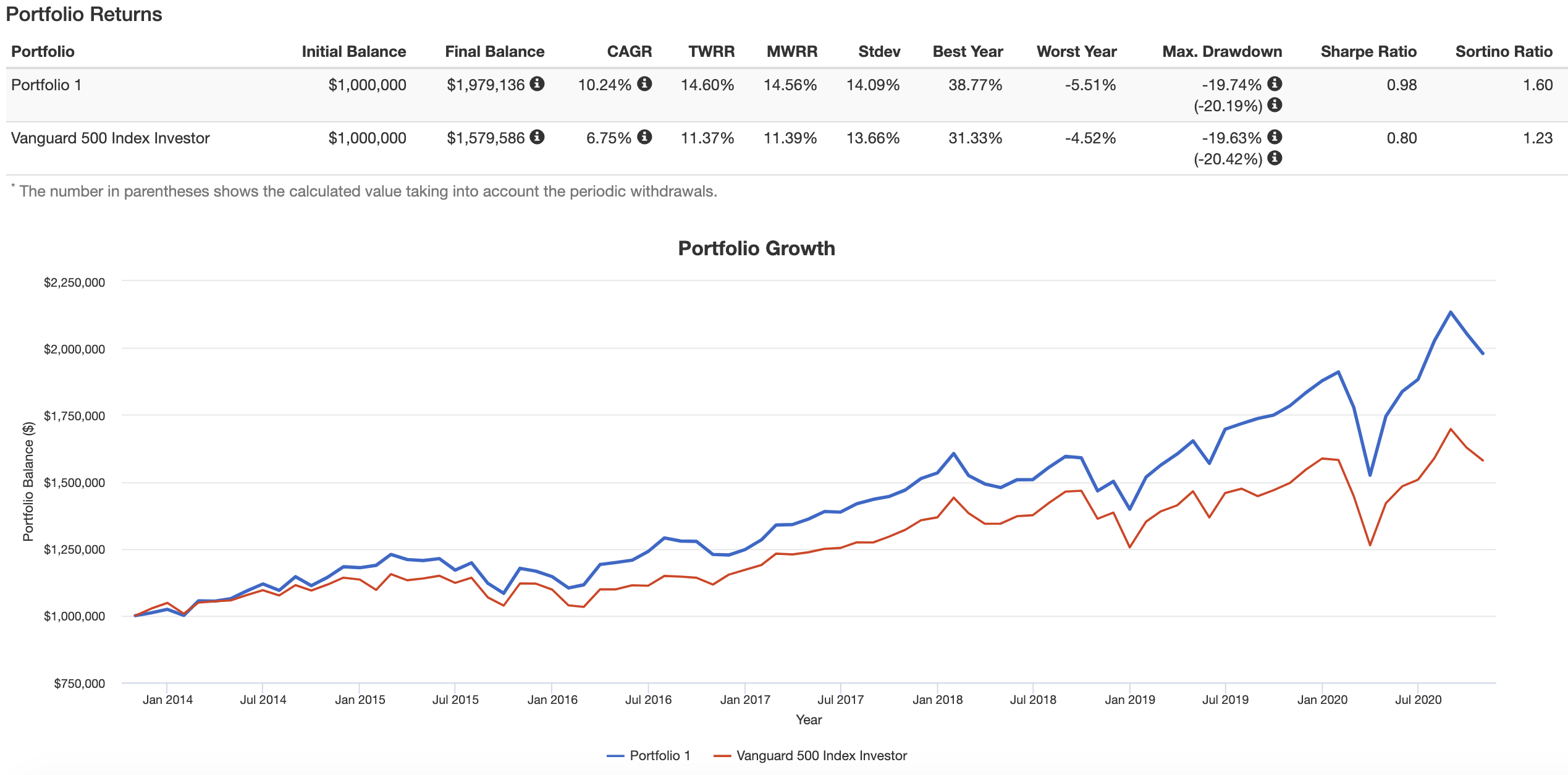

Ik heb een snelle test gedaan en geverifieerd dat het gebruik van een hefboom om te diversifiëren resulteerde in een hoger rendement dan de S&P 500 met een vergelijkbaar risicoprofiel.

U kunt de test hier bekijken op Portfolio Visualizer. Ik heb de waarde-aandelen vervangen door de S&P 500 omdat de posities periodiek veranderen, maar ik heb genoeg vertrouwen in mijn persoonlijke track record van waarde-beleggen en de grootte van de positie (10 procent van de waarde van de portefeuille) dat het niet te veel neerwaarts tracking error-risico zou moeten introduceren. Als waardebeleggen niet uw ding is, kunt u de strategie implementeren op exact dezelfde manier als ik in mijn test heb gedaan. Hier zijn de allocaties.

Obligaties

$500.000 in BOND

S&P 500 futures

$600.000 notional

Gold futures

$100,000 notional

Ultra 30 Treasury futures

$100.000 notional in 30-year Treasury futures

Totale exposure =$1.700,000

De portefeuille kan veilig met een hefboom tot 2-1 worden belegd en zou nog steeds een risicoprofiel hebben dat vergelijkbaar is met vanilla indexfondsen, maar ik zou waarschijnlijk niet willen dat de aandelenallocatie ooit meer dan 125 procent zou bedragen als ik gedeeltelijk van het geld zou leven, anders zou het niet aan mijn oorspronkelijke doelen voldoen. Een merkwaardig iets is dat het gebruik van hefboomwerking om te diversifiëren er in feite voor zorgt dat de portefeuille bij een opnamepercentage van 5 procent minder ernstige dalingen vertoont dan wanneer ik alles op aandelen zet. Ik zou de allocatie aan schatkistpapier verhogen wanneer de rentetarieven normaliseren. Herbalanceer de portefeuille ook minstens elk kwartaal.

Volledige portefeuille:

Indexfondsen

$100.000 in NOBL

$75.000 in USMV

$75.000 in EFAV

$100.000 in QQQE

Individuele Dividend/Value Aandelen

$100.000 in 10 aandelen gem. @ 5 procent rendement

Obligaties

$500.000 in BOND

S&P 500 futures

$600.000 notional

Gold futures

$100.000 notional

Ultra 30 Treasury futures

$100,000 notional in 30-jaars Treasury futures

Totale exposure = $1.750.000

Bron: Portfolio Visualizer

Conclusie

De bovenstaande strategie zou sinds 2013 bijna 15 procent op jaarbasis hebben opgeleverd vóór enige opnames. Er zijn sindsdien twee bearmarkten geweest, een in 2018 en een andere in 2020. Hoewel er veel manieren zijn om te beleggen, denk ik dat factorgebaseerde indexering, waardebeleggen en (intelligent toegepaste) risicopariteit de veiligste weddenschappen in het boek zijn.

Of je moet proberen om alleen van een beleggingsportefeuille te leven, is een andere discussie (het antwoord is waarschijnlijk nee). Ondanks de drumbeat van waarschuwingen voor armoede uit de mainstream media, kan de typische gepensioneerde goed leven met een combinatie van sociale zekerheid, een intelligent belegde portefeuille en een afbetaald huis.

Volg me op Seeking Alpha voor toekomstige onderzoeksupdates!