200-dniowa średnia krocząca (MA) jest jednym z najczęściej śledzonych wskaźników.

Przestudiuj wiadomości finansowe, a usłyszysz takie rzeczy jak…

„S&P przełamała się poniżej 200-dniowej średniej kroczącej – to rynek niedźwiedzia!”

„Powinieneś kupić, gdy cena przekroczy 200-dniową średnią kroczącą.”

„Apple właśnie zamknął się poniżej 200MA – czas na sprzedaż.”

Ale chodzi o to:

Jak to pomaga Ci jako traderowi?

Nie pomaga.

Zamiast tego, jest to zabawka na Twoich emocjach i powoduje, że kupujesz/sprzedajesz w złym momencie.

Ale nie martw się, zamierzamy to wszystko zmienić.

Bo w dzisiejszym poście, odkryjesz…

- Co to jest 200-dniowa średnia krocząca i jak ona działa

- Jak używać 200MA i zwiększyć swój wskaźnik wygranych

- Jak lepiej wyczuć czas wejścia, kiedy handlujesz za pomocą 200MA

- Jak jeździć na potężnych trendach bez zatrzymywania się na cofnięciu

- Jak zidentyfikować właściwy cykl rynkowy, aby nie dać się złapać po złej stronie ruchu

Dobrze brzmi?

Zacznijmy teraz….

Co to jest 200-dniowa średnia krocząca i jak działa?

Średnia krocząca (MA) jest wskaźnikiem transakcyjnym, który uśrednia dane cenowe i pojawia się jako linia na wykresie.

Oto jak to działa…

Załóżmy, że w ciągu ostatnich 5 dni akcje Apple zamykały się na poziomach 100, 90, 95, 105 i 100.

Więc, 5-okresowa średnia krocząca wynosi / 5 = 98

I kiedy „ciągniesz” razem te 5-okresowe wartości MA, otrzymujesz gładką linię na swoim wykresie.

Teraz koncepcja jest taka sama dla 200-dniowej średniej kroczącej.

Jedyna różnica polega na tym, że patrzysz na ostatnie 200 dni danych cenowych, co daje Ci długoterminową średnią kroczącą.

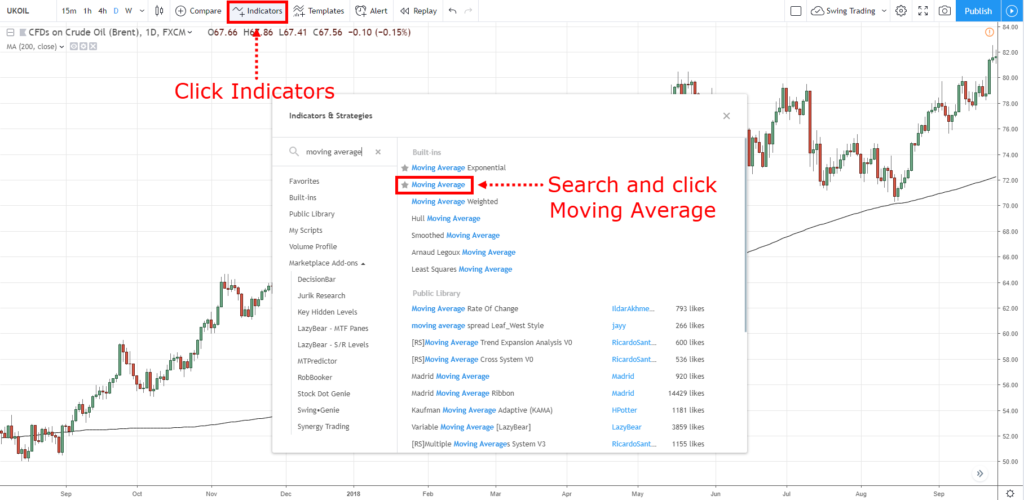

Tutaj jak wykreślić 200-dniową średnią kroczącą (na TradingView):

A oto jak to wygląda: Wykres 200-dniowej średniej kroczącej

Teraz istnieją różne typy średniej kroczącej, takie jak wykładnicza, prosta, ważona itd.

Ale nie musisz się tym przejmować, ponieważ koncepcja jest taka sama (tylko sposób obliczania jest nieco inny).

Przejdźmy dalej…

Jak używać 200-dniowej średniej kroczącej i zwiększyć swój współczynnik wygranych

W tym rzecz:

200-dniowa średnia krocząca jest wskaźnikiem długoterminowym.

To oznacza, że możesz jej używać do identyfikacji i handlu z długoterminowym trendem.

Jak…

Jeśli cena jest powyżej 200-dniowej średniej kroczącej, szukaj okazji do kupna.

Jeśli cena jest poniżej 200-dniowego wskaźnika średniej kroczącej, szukaj okazji do sprzedaży.

Przykład:

Pro Tip:

Jeśli handlujesz akcjami, możesz odnieść się do indeksu, aby uzyskać swój trend bias.

Jeśli więc S&P 500 jest powyżej 200-dniowej średniej kroczącej, wtedy szukaj okazji do kupna na amerykańskich akcjach.

Ta prosta technika zwiększy Twój wskaźnik wygranych i zmniejszy drawdown.

Jak lepiej wyczuć czas wejścia podczas handlu z 200-dniowym wskaźnikiem średniej kroczącej

Prawdopodobnie myślisz:

„Ok, nie jest trudno zidentyfikować trend. Ale kiedy jest właściwy czas na wejście w transakcję?”

Oto kilka technik, których możesz użyć…

- Wsparcie i Opór

- Odbicie 200MA

- Trójkąt zwyżkujący

- Kołyska Flaga

Już wyjaśniam…

Wsparcie i Opór

Wsparcie – obszar na wykresie, gdzie potencjalna presja kupna może się pojawić.

Opór – obszar na twoim wykresie, gdzie może pojawić się potencjalna presja sprzedaży.

Więc, jeśli cena jest powyżej 200-dniowej średniej kroczącej, możesz szukać okazji do kupna na Wsparciu.

Jeśli cena jest poniżej, możesz szukać okazji do sprzedaży na Oporze.

Oto co mam na myśli…

200MA Bounce

W słabym trendzie, 200-dniowa średnia krocząca może działać jako obszar wartości.

Zauważysz, że cena zbliża się do 200MA, a następnie „odbija się” od niej – a to stwarza okazję do wejścia na rynek.

Oto przykład:

Pro Tip:

Wyciągasz transakcje o wyższym prawdopodobieństwie, kiedy 200MA zbiega się również z pobliskim wsparciem/oporem.

Trójkąt zwyżkujący i trójkąt zniżkujący

Trójkąt zwyżkujący jest byczą formacją wykresu.

Jest to oznaka siły, ponieważ kupujący są skłonni kupować po wyższych cenach (pomimo natrafienia na opór).

Więc w trendzie wzrostowym (cena powyżej 200MA), możesz szukać trójkąta zwyżkującego i kupować jego wybicie.

A w trendzie spadkowym, szukaj Trójkąta zniżkującego i kupuj krótką pozycję po wybiciu.

Przykład:

Pro Tip:

Im dłużej trwa formowanie Trójkąta Zwyżkującego, tym silniejsze jest jego wybicie.

Flaga Byka

Flaga Byka jest kolejną formacją byczego wykresu.

Jest to oznaka siły, ponieważ kupujący kontrolują sytuację, a sprzedający mają trudności z obniżeniem ceny (dlatego też masz świece o małym korpusie podczas cofnięcia).

Więc w trendzie wzrostowym, możesz szukać formacji Byczej Flagi i kupować po przebiciu wyżu.

A w trendzie spadkowym, szukaj formacji Niedźwiedziej Flagi i kupuj krótką pozycję po przełamaniu niżu.

Oto, co mam na myśli…

Pro Tip:

Najlepsza formacja flagi do handlu jest wtedy, gdy cena właśnie wybiła się z zakresu (zazwyczaj pierwsze cofnięcie).

200-dniowa średnia krocząca: Jak jeździć na masywnych trendach bez zatrzymywania się na cofnięciu

Jest pewien fakt:

Jeśli chcesz jeździć na masywnych trendach na rynku (takich, które sprawiają, że inni traderzy się ślinią), musisz dać swoim transakcjom przestrzeń do „oddychania”.

Mając ciasny trailing stop loss nie zrobisz tego.

Następnie, musisz dać jej bufor.

Jednym ze sposobów jest śledzenie Twojego stop lossa przez 200-dniową średnią kroczącą.

To oznacza, że jeśli jesteś długi, wyjdziesz z transakcji tylko wtedy, gdy cena zamknie się poniżej 200MA.

Albo jeśli jesteś krótki, wyjdziesz z transakcji tylko wtedy, gdy cena zamknie się powyżej 200MA.

Oto co mam na myśli…

Pro Tip:

Jeżeli chcesz poruszać się w trendach krótkoterminowych, możesz poruszać się po 20MA.

Jeżeli chcesz poruszać się w trendach średnioterminowych, możesz poruszać się po 50MA.

Jak zidentyfikować właściwy cykl rynkowy, aby nie dać się złapać po niewłaściwej stronie ruchu

Oto fakt:

Rynek zawsze się zmienia.

Przechodzi z zakresu do trendu, z trendu do zakresu, itd.

Można to podzielić na 4 etapy:

- Akumulacja

- Postęp

- Dystrybucja

- Spadek

Wyjaśnię…

(To jest ważne, więc proszę przestudiuj to)

Etap akumulacji

Etap akumulacji występuje po trendzie spadkowym.

Wygląda to jak rynek zakresowy z oczywistym Wsparciem & Oporem.

Zobaczysz, że 200MA spłaszcza się i cena może „biczować się” wokół niej.

To mówi ci, że kupujący i sprzedający są w równowadze i rynek jest niezdecydowany.

Tutaj przykład:

Teraz…

W fazie akumulacji, rynek może wybić w dowolnym kierunku.

Jeśli wybije niżej, trend spadkowy jest kontynuowany (i można szukać okazji do shortowania).

Ale jeśli przełamie się wyżej, wtedy jest to początek trendu wzrostowego, który prowadzi nas do następnego etapu…

Faza wzrostowa

Faza wzrostowa występuje, kiedy cena przebija się wyżej z fazy akumulacji.

Wygląda to jak trend wzrostowy z wyższymi wyżami i niżami.

W tym momencie, zobaczysz cenę powyżej 200MA, a 200MA zaczyna wskazywać wyżej.

Tutaj przykład:

Teraz…

W fazie zwyżkowej, ścieżka najmniejszego oporu jest w kierunku zwyżki, więc chcesz być kupującym (nie sprzedającym).

Istnieje kilka sposobów na handlowanie fazy zwyżkującej…

- Kupuj pierwsze cofnięcie fazy akumulacji

- Czekaj na cofnięcie w kierunku poprzedniego Oporu odwróconego Wsparcia

- Patrz na cofnięcie w kierunku Średniej Kroczącej

Jeśli chcesz dowiedzieć się więcej, sprawdź The Trend Trading Strategy Guide.

Następnie…

Faza dystrybucji

Przede wszystkim:

Rynki nie idą w górę bez końca.

W końcu pojawią się sprzedający, którzy zepchną cenę niżej.

A pierwszą oznaką słabości jest faza dystrybucji.

Wygląda to jak rynek zakresowy w trendzie wzrostowym i zobaczysz, że 200MA spłaszcza się, a cena może „biczować się” wokół niej.

To mówi ci, że kupujący i sprzedający są w równowadze, a rynek jest niezdecydowany.

Tutaj przykład:

Teraz…

W fazie dystrybucji, rynek może się wybić w dowolnym kierunku.

Jeśli rynek przebije się wyżej, trend wzrostowy jest kontynuowany (i można dalej szukać okazji do kupna).

Jeśli jednak przebije się niżej, jest to początek trendu spadkowego, który prowadzi nas do następnego etapu…

Faza spadkowa

Jest to ostatni etap cyklu rynkowego.

Faza spadkowa występuje, kiedy cena przełamuje fazę dystrybucji.

Wygląda to jak trend spadkowy z niższymi wyżami i niżami.

W tym momencie, zobaczysz cenę poniżej 200MA, a 200MA zaczyna wskazywać niżej.

Tutaj przykład:

Teraz…

W fazie spadkowej, ścieżka najmniejszego oporu jest skierowana w dół, więc chcesz być sprzedającym (nie kupującym).

Podobnie:

Faza spadkowa nie trwa wiecznie.

W końcu dojdzie do punktu, w którym cena będzie wystarczająco niska, aby przyciągnąć kupujących.

I właśnie w tym momencie rynek powraca do etapu 1 – etapu akumulacji.

Jeszcze jedna rzecz…

Cztery etapy rynku to bardziej sztuka niż nauka.

Czasami nie jest jasne, w którym etapie znajduje się rynek.

Gdy tak się dzieje, najlepszym wyjściem jest przejście do innego rynku, który ma więcej sensu.

Wnioski

Oto czego się dzisiaj nauczyłeś:

- 200-dniowa średnia krocząca (MA) jest wskaźnikiem długoterminowego trendu

- Możesz użyć 200MA jako filtra trendu. Szukaj okazji do kupna, kiedy cena znajduje się powyżej tej średniej i okazji do sprzedaży, kiedy cena znajduje się poniżej tej średniej

- Możesz wyczuć czas wejścia, handlując na wsparciu i oporze, średniej kroczącej, lub formacjach wykresu

- Możesz śledzić swój stop loss za pomocą 200MA i jeździć po potężnych trendach

- Działanie 200MA pomaga zidentyfikować 4 etapy rynku, dzięki czemu możesz lepiej zaplanować swoje wejścia i wyjścia

Teraz chciałbym się dowiedzieć…

Jak wykorzystujesz 200-dniową średnią kroczącą w swoim handlu?