What is a conventional loan?

Wenn die meisten Leute an eine Hypothek denken, denken sie an ein konventionelles Darlehen.

Konventionelle Darlehen sind das, was einer „normalen“ Hypothek am nächsten kommt. Es gibt keine besonderen Voraussetzungen, so gut wie alle Kreditgeber bieten sie an, und Sie können sich mit nur 3 % Anzahlung und einem Kreditscore von 620 qualifizieren.

Dank ihrer niedrigen Raten und breiten Verfügbarkeit sind konventionelle Darlehen die beliebteste Hypothek für den Hauskauf und die Refinanzierung.

Diese Informationen zu konventionellen Darlehen sind zum heutigen Tag, 24. März 2021, korrekt.

Überprüfen Sie Ihre konventionelle Darlehensberechtigung (24. März, 2021)

In diesem Artikel (Überspringen zu…)

- Anforderungen an ein konventionelles Darlehen

- Mindestanzahlung für ein konventionelles Darlehen

- Konventionelle Kreditzinsen

- Rechner für konventionelle Hypothekenzahlungen

- Vorteile eines konventionellen Hauskredits

- Wie qualifizieren Sie sich für ein konventionelles Darlehen?

- Konventionelle Darlehen vs. staatliche Darlehen

- Prüfen Sie Ihre Eignung

Anforderungen an konventionelle Darlehen

Die Anforderungen an konventionelle Darlehen variieren je nach Kreditgeber, aber alle konventionellen Darlehen müssen bestimmte Richtlinien erfüllen, die von Fannie Mae und Freddie Mac festgelegt wurden:

- Ein Kredit-Score von mindestens 620

- Ein Schulden-Einkommens-Verhältnis von weniger als 43%

- Eine Anzahlung von mindestens 3%

Der konventionelle Darlehensbetrag muss außerdem innerhalb der konformen Darlehensgrenzen liegen: bis zu 548.250 $ in den meisten Gebieten, aber höher in einigen hochpreisigen Postleitzahlen.

Wenn Sie einen konventionellen Kredit mit besseren Voraussetzungen beantragen – zum Beispiel mit einer Kreditwürdigkeit von 740 oder höher und einer Anzahlung von 20 % – erhalten Sie Zugang zu niedrigeren Raten und einer geringeren monatlichen Rate.

Wenn Sie sich am Rande der Qualifikation für ein konventionelles Darlehen befinden – mit einer Kreditwürdigkeit um die 620 und einer höheren Verschuldung – sollten Sie sich unbedingt umsehen.

Hypothekengeber können ihre eigenen Anforderungen und Raten für konventionelle Darlehen festlegen, solange sie innerhalb der von Fannie und Freddie festgelegten Grenzen für konforme Darlehen liegen.

So können Sie wahrscheinlich einen Anbieter finden, der flexibler ist und bessere Raten für Ihre Situation hat.

Überprüfen Sie Ihre neue Rate (24. März 2021)

Mindestanzahlung für ein konventionelles Darlehen

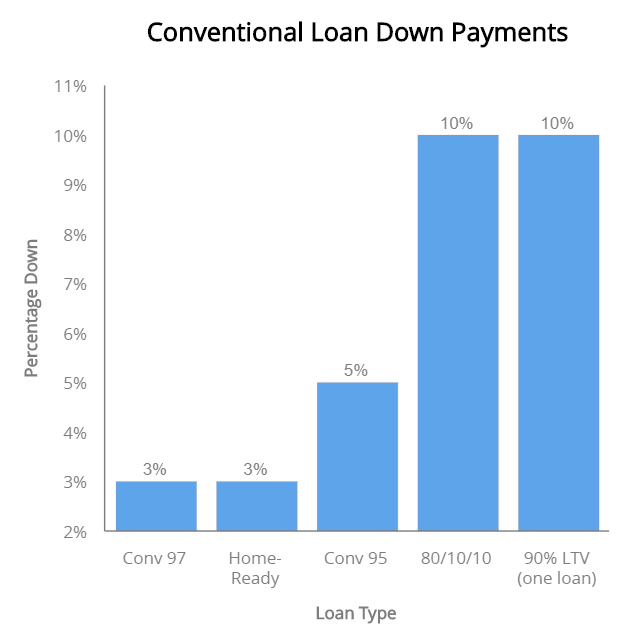

Es ist ein weit verbreiteter Mythos, dass Sie eine 20%ige Anzahlung für ein konventionelles Darlehen benötigen; Sie können tatsächlich eines mit nur 3% Anzahlung bekommen.

Insgesamt gibt es sechs große Hypothekenoptionen für konventionelle Darlehen, die eine Anzahlung von 3 % bis 20 % erfordern.

Zu diesen Arten von konventionellen Krediten gehören:

- Konventionelles 97er Darlehen – 3 % Anzahlung

- Fannie Mae HomeReady Darlehen – 3 % Anzahlung

- Freddie Mac Home Possible Darlehen – 3 % Anzahlung

- Konventionelles Darlehen mit PMI – 5 % Anzahlung

- Piggyback-Darlehen (ohne PMI) – 10% down

- Konventionelles Darlehen ohne PMI – 20% down

Vom 10% down Piggyback-Darlehen bis zu HomeReady- und Conventional 97-Darlehen mit 3% down, Low-Down-Payment-Optionen existieren nicht nur, sondern sind bei den heutigen konventionellen Darlehensnehmern äußerst beliebt.

Wie qualifizieren Sie sich also für ein konventionelles Darlehen? Ganz einfach, indem Sie die von Fannie Mae und Freddie Mac festgelegten Anforderungen erfüllen.

Wenn Sie das geschafft haben, können Sie dem Club der Hausbesitzer mit konventionellen Krediten beitreten, die etwa 69% des Marktes ausmachen.

Der Mythos der 20%igen Anzahlung

Woher kommt der Mythos über die 20%ige Anzahlungsanforderung? Wahrscheinlich von Käufern, die keine Prämien für eine private Hypothekenversicherung zahlen wollen.

Wenn Sie weniger als 20% Anzahlung auf ein konventionelles Darlehen leisten, verlangt Ihr Kreditgeber eine private Hypothekenversicherung (PMI). Diese Versicherung hilft, den Kreditgeber zu schützen, wenn Sie mit dem Kredit in Verzug geraten.

PMI erhöht die monatlichen Hypothekenzahlungen. Aber das ist in Ordnung, wenn es Ihnen erlaubt, einen konventionellen Kredit mit einer Anzahlung zu bekommen, die Sie sich leisten können.

Beachten Sie auch, dass konventionelle PMI später gekündigt werden kann, sobald Ihr Haus mindestens 20% Eigenkapital erreicht hat. Sie sind also nicht für immer daran gebunden.

Konventionelle Kreditzinsen

Konventionelle Kredite werden mit niedrigen Raten angeboten, die den Hauskauf erschwinglich machen.

Der durchschnittliche Zinssatz für konventionelle Darlehen liegt heute bei 3,125 % (3,125 % effektiver Jahreszins) für eine 30-jährige Festhypothek, die die beliebteste Art ist.

Für ein 15-jähriges konventionelles Darlehen sinkt der Durchschnittssatz auf 2,74 % (2,74 % effektiver Jahreszins).

Today’s conventional loan rates (March 24, 2021)

| Kreditart | Durchschnittlicher Zinssatz | APR |

| Konventionelle 30-Jahr FRM | 3.125% | 3.125% |

| Konventioneller 15-jähriger FRM | 2,74% | 2.74% |

| Konventioneller 5/1 ARM | 3% | 2.743% |

*Durchschnittssätze, die täglich vom TheMortgageReports.com Kreditgeber-Netzwerk gemeldet werden. Sehen Sie hier unsere vollständigen Darlehensannahmen

Konventionelle Darlehensraten basieren stark auf der Kreditwürdigkeit des Antragstellers – mehr noch als die Raten für FHA-Darlehen.

Ein Hauskäufer mit einem Score von 740 und 20 % Anzahlung erhält beispielsweise einen um 0,50 % niedrigeren Zinssatz als ein Käufer mit einem Score von 640.

Die Zinssätze basieren auch auf hypothekarisch gesicherten Wertpapieren (MBS), die wie Aktien gehandelt werden. Und wie Aktien ändern sich konventionelle Kreditzinsen täglich und im Laufe des Tages.

Beobachten Sie die Märkte, um den niedrigsten Zinssatz zu sichern

Wie können Sie sich am besten einen niedrigen Zinssatz sichern? Beobachten Sie die Marktbewegungen, damit Sie einen guten Zinssatz erkennen, wenn Sie einen sehen.

Konventionelle Kreditzinsen können schnell fallen – oder steigen – wenn Finanznachrichten den Markt treffen. Wenn zum Beispiel die US-Notenbank beschließt, ihren Leitzins zu senken, können auch die Zinsen für konventionelle Darlehen fallen.

Die Zinsen für konventionelle 30-jährige Festkredite liegen seit einiger Zeit unter 3,5 %, und es wird nicht erwartet, dass die Zinsen in naher Zukunft über dieses Niveau steigen.

Noch immer sind die niedrigsten Raten für diejenigen verfügbar, die bereit sind, sich zu binden, wenn die Raten fallen.

Jeder Antragsteller, der eine Hypothek bewilligt bekommen hat und eine Immobilie zum Kauf ausgewählt hat, kann sich eine Rate sichern.

Besuchen Sie mindestens drei verschiedene Kreditgeber

Schließlich ist es wichtig, ein individuelles Preisangebot zu erhalten.

Die veröffentlichten Durchschnittsraten basieren oft auf dem „perfekten“ Antragsteller – einem mit guter Bonität und einer großen Anzahlung. Ihre Rate könnte höher oder niedriger sein.

Es lohnt sich, mindestens drei schriftliche Angebote von verschiedenen Kreditgebern einzuholen, egal für welche Darlehensdauer oder konventionelle Darlehensart Sie sich entscheiden. Laut einer Studie der Regierung erhalten Antragsteller, die sich umsehen, bis zu 0,50 % niedrigere Raten als beim Einkaufen.

Holen Sie einen konventionellen Zinssatz ein, der auf Ihren Informationen basiert – nicht auf denen eines durchschnittlichen Käufers.

Überprüfen Sie Ihre konventionellen Darlehensraten heute (24. März 2021)

Rechner für konventionelle Hypothekenzahlungen

Rechner für konventionelle Darlehen

Zahlungsaufteilung

- Tilgung und Zinsen

- Private Hypotheken Versicherung

- Grundsteuer

- Hausbesitzerversicherung

- HOA/Sonstiges

*Sie können bis zu $3,000 Dollar an Zinszahlungen sparen, wenn Sie die Raten mehrerer Kreditgeber vergleichen

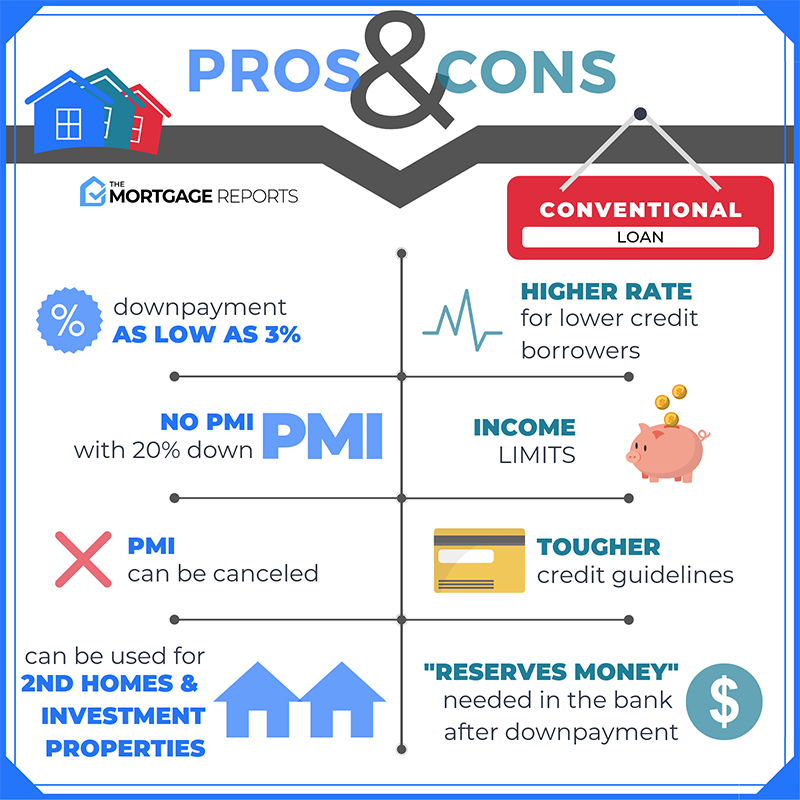

Vorteile eines konventionellen Hauskredits

Konventionelle Kredite sind die beliebteste Art von Hypotheken.Danach kommen staatlich abgesicherte Hypotheken, einschließlich FHA-, VA- und USDA-Darlehen.

Regierungsgestützte Hypotheken haben einige einzigartige Vorteile, darunter kleine Anzahlungen und flexible Kreditrichtlinien. Käufer, die zum ersten Mal ein Haus kaufen, brauchen oft diese Art von Spielraum.

Aber konventionelle Kredite können die staatlich geförderten Hypotheken in mehrfacher Hinsicht in den Schatten stellen.

Zum Beispiel haben konventionelle Hypotheken verschiedene Rückzahlungspläne, Kreditnehmer müssen keine „besonderen Kriterien“ (wie Militärstatus oder geografische Lage) erfüllen, um sich zu qualifizieren, und es gibt keine Vorab-Hypothekenversicherungsgebühr.

Flexible Tilgungspläne

Wie bei den meisten Hypothekenkrediten gibt es auch bei konventionellen Krediten mehrere Rückzahlungsoptionen.

Konventionelle Darlehen gibt es mit Laufzeiten von 15, 20, 25 und 30 Jahren. Einige Kreditgeber bieten sogar 10-jährige konventionelle Darlehen an.

Je kürzer die Laufzeit, desto höher die monatliche Rate.

Glücklicherweise bietet ein konventionelles Darlehen mit 30-jähriger Zinsbindung immer noch niedrige Festzinszahlungen, die für die Mehrheit der Hauskäufer und Refinanzierer zugänglich sind.

Anpassbare Zinssätze verfügbar

Konventionelle Darlehen sind auch eine kluge Wahl für diejenigen, die wissen, dass sie nicht lange in ihrem Haus bleiben werden und eine Hypothek mit kürzerer Laufzeit und anpassbaren Zinssätzen wünschen. Diese Option kommt mit einem niedrigeren Zinssatz als der eines Festzinskredits.

Anpassbare Zinssätze sind in der Tat fest, aber nur für einen bestimmten Zeitraum – normalerweise 3, 5 oder 7 Jahre. Während dieser anfänglichen „Teaser“-Periode zahlt der Hausbesitzer extrem niedrige Zinsen und kann Tausende sparen.

Heute entscheiden sich Hauskäufer oft für einen 5-Jahres-ARM oder 7-Jahres-ARM. Diese Darlehen können Tausende an Ersparnissen bringen, während sie dem Hauskäufer genug Zeit geben, in ein Festzinsdarlehen zu refinanzieren, das Haus zu verkaufen oder die Hypothek ganz abzubezahlen.

Aber nachdem dieser niedrige Einführungszins ausläuft, kann der Zinssatz des Darlehens – und die monatliche Hypothekenzahlung – jedes Jahr sinken oder steigen, je nach Marktbedingungen.

Das macht ARM-Darlehen von Natur aus risikoreich für Hausbesitzer und eine Option, die sehr vorsichtig betrachtet werden sollte.

Keine besonderen Anforderungen zur Qualifizierung

Konventionelle Darlehen sind in mancher Hinsicht die am wenigsten restriktiven aller Darlehensarten.

Im Gegensatz zu staatlich geförderten Hypotheken haben konventionelle Kredite keine besonderen Anforderungen. Sie stehen jedem zur Verfügung, der eine gute Kreditwürdigkeit, ein stabiles Einkommen und Geld für eine moderate Anzahlung hat.

Regierungsgeförderte Kredite haben einen bestimmten Zweck und sind mit einer Vielzahl von Einschränkungen verbunden:

- USDA-Darlehen sind nur in ausgewiesenen ländlichen Gebieten verfügbar. Das ist gut für Hauskäufer, die in Vorstädten und ländlichen Gegenden leben und arbeiten. Für diejenigen in Großstädten könnte ein USDA-berechtigtes Haus jedoch eine Pendeldistanz über das hinaus verlängern, was zumutbar ist

- VA-Darlehen sind nur für aktuelle und ehemalige Mitglieder des Militärdienstes verfügbar. Sie bieten eine Menge Vorteile, wie z.B. keine Anzahlung und keine monatliche Hypothekenversicherung. Aber sie sind nicht für die allgemeine Bevölkerung verfügbar

- FHA-Darlehen sind ein mächtiges Werkzeug für den Hauskauf, aber sie kommen mit hohen Hypothekenversicherungsgebühren, die für die Lebensdauer des Darlehens zu zahlen sind – bis zu 30 Jahren. Die einzige Möglichkeit, die FHA-Hypothekenversicherung zu kündigen, ist eine Refinanzierung aus dem FHA-Darlehen heraus, was eine erneute Zahlung der Abschlusskosten erfordern würde

Zudem können die meisten Darlehensprogramme, die von der Bundesregierung bereitgestellt werden, nicht für Zweitwohnungen oder Anlageobjekte verwendet werden. Sie wurden entwickelt, um Amerikanern beim Kauf von Einfamilienhäusern zu helfen, die als Hauptwohnsitz genutzt werden sollen.

Erst- und Wiederholungskäufer können einen guten Wert an Land ziehen, wenn sie einen konventionellen Kredit für ihren Hauskauf wählen.

Und mehr Käufer qualifizieren sich für dieses Darlehen, als Sie vielleicht erwarten.

Überprüfen Sie Ihre Berechtigung für ein konventionelles Darlehen (24. März 2021)

Keine Vorauszahlung für die Hypothekenversicherung

Konventionelle Darlehen erfordern keine Vorauszahlung für die Hypothekenversicherung, selbst wenn der Käufer weniger als 20 % anzahlt.

FHA-Darlehen, USDA-Hypotheken und sogar VA-Darlehen erfordern eine im Voraus zu zahlende Versicherungsgebühr, in der Regel zwischen 1 % und 4 % des Darlehensbetrags.

Konventionelle Darlehen erfordern nur eine monatliche Hypothekenversicherungsprämie, und das auch nur, wenn der Hausbesitzer weniger als 20 % anzahlt.

Zudem kann die konventionelle Hypothekenversicherung niedriger sein als die der staatlichen Darlehen, wenn Sie eine gute Bonität und eine anständige Anzahlung haben.

>> Verwandte: Hypothekenversicherung: Was sie ist, warum Sie sie brauchen und wie viel sie kostet

Wie qualifizieren Sie sich für ein konventionelles Darlehen?

Viele Hauskäufer denken, dass es zu schwer ist, sich für eine konventionelle Hypothek zu qualifizieren, besonders wenn ihre finanzielle Situation nicht perfekt ist. Aber das ist nicht wirklich der Fall.

Genauso wie bei einem „einfachen“ staatlich geförderten Kredit, müssen Sie sich für einen konventionellen Kredit qualifizieren:

- Sie verdienen genug Geld, um die monatlichen Zahlungen zu decken

- Ihr Einkommen wird voraussichtlich weiter bestehen

- Sie haben Mittel, um die erforderliche Anzahlung zu leisten

- Sie haben eine gute Kreditgeschichte und eine anständige Punktzahl

Es stimmt, die Standards, um sich für ein konventionelles Darlehen zu qualifizieren, sind etwas höher als für ein FHA- oder VA-Darlehen, aber sie sind immer noch flexibel genug, dass sich die meisten Hauskäufer qualifizieren können.

Kreditwürdigkeit

Nach Angaben der Kreditsoftwarefirma Ellie Mae liegt die durchschnittliche Kreditwürdigkeit aller Antragsteller, die eine Hypothek erfolgreich abschließen, bei 720. Das ist hoch genug, um einen konventionellen Kredit zu erhalten.

Die Mindestkreditwürdigkeit für die meisten konventionellen Kredite beträgt nur 620.

„Wir wollen wissen, dass die Leute ihre Rechnungen pünktlich bezahlen und finanziell diszipliniert und gut im Umgang mit Geld sind“, sagt Staci Titsworth, regionale Vizepräsidentin und Verkaufsleiterin beiPNC Mortgage in Pittsburgh, PA.

Eine etwas niedrigere Kreditwürdigkeit kann den Kreditscoretest bestehen, aber der Kreditgeber wird in der Regel einen höheren Zinssatz verlangen, um das höhere Risiko zu kompensieren.

Antragsteller mit niedriger Kreditwürdigkeit können ein FHA-Darlehen wählen, das keine zusätzlichen Gebühren oder höhere Zinsen für niedrigere Kreditwürdigkeit berechnet.

Sichern Sie sich vor der Beantragung einer Hypothek, dass Sie Ihren Kreditbericht überprüfen, damit Sie wissen, wo Sie stehen.

Beschäftigung und Einkommen

Bei der Beantragung einer Hypothek müssen Hauskäufer einen Einkommensnachweis erbringen, der einige oder alle der folgenden Dokumente beinhalten kann:

- 30-Tages-Gehaltsabrechnungen

- 2-Jahres-W2s

- 2-Jahres-Steuererklärungen, falls selbständig

- Ein Angebotsschreiben, falls noch nicht begonnen

- Ausbildungsnachweis für Neuabsolventen

„Die meisten Kreditgeber verlangen eine Zwei-Jahres-Dokumentation, um einen konsistenten Einkommensstrom zu zeigen“, sagt Titsworth.

Unterhaltszahlungen können ebenfalls angerechnet werden, wenn sie in einem Scheidungsurteil dokumentiert sind, zusammen mit der wiederkehrenden Methode der Zahlungen wie einer automatischen Einzahlung.

Saisonales Einkommen wird ebenfalls akzeptiert, wenn es in einer Steuererklärung nachgewiesen wird.

Überprüfen Sie Ihre Berechtigung zum Hauskauf (24. März 2021)

Grundstückswert

Ein Kreditgeber wird keine Amortisation für einen Betrag genehmigen, der größer als der Wert des Hauses ist. Vor dem Abschluss des Kredits wird der Kreditgeber die Immobilie schätzen, um ihren Wert zu ermitteln.

Angenommen, der Käufer hat sich bereit erklärt, 200.000 Dollar für ein Haus zu zahlen, aber die Schätzung liegt bei 190.000 Dollar.

In diesem Fall sollte der Hauskäufer diese Schätzung als Verhandlungsmasse nutzen, um den Verkäufer dazu zu bringen, den Preis auf ein Niveau zu senken, das der Kreditgeber finanzieren kann.

Oder der Käufer könnte die zusätzlichen 10.000 $ aus eigener Tasche zahlen, um die niedrigere Kreditgrenze zu kompensieren.

Diese 10.000 $ würden zu der Anzahlung hinzukommen, die Sie bereits vereinbart haben.

Wenn Sie zum Beispiel 20 % Anzahlung auf das 200.000 $ Haus leisten würden, wären das 40.000 $. Aber der geschätzte Wert ist 190.000 $. Sie müssten 20 % des neuen Wertes anzahlen – 38.000 $ – plus die 10.000 $ Wertminderung, also insgesamt 48.000 $.

Der Wert ist nicht das Einzige, worauf Sie achten müssen, wenn Sie ein Gutachten für ein konventionelles Darlehen erhalten.

Gelegentlich kann der Gutachter während einer Inspektion die Meinung eines anderen Fachmanns einholen.

„Wenn der Gutachter Wasserflecken oder eine Menge undichter Wasserhähne sieht, kann er eine Inspektion der Sanitäranlagen verlangen. Der Verkäufer muss dann eventuell nachbessern, was den Abschluss verzögern könnte“, sagt Titsworth.

Allerdings gibt es bei konventionellen Krediten weniger strenge Anforderungen an die Bewertung und die Immobilie als bei FHA-, VA- oder USDA-Krediten.

Das ist ein weiterer Vorteil des konventionellen Kredits: Sie können sich für ein Haus in etwas schlechterem Zustand qualifizieren und planen, die Reparaturen durchzuführen, nachdem Ihr Kredit bewilligt wurde und Sie einziehen.

Anzahlung

Die Höhe der Anzahlung des Kreditnehmers kann den Zinssatz und die endgültigen Kreditkosten beeinflussen.

Eine größere Anzahlung bedeutet, dass die monatlichen Hypothekenkosten niedriger sind.

Mit einer Anzahlung von mindestens 20 % entfällt auch die konventionelle Hypothekenversicherung. Im Gegensatz dazu erfordern FHA- und USDA-Darlehen eine Hypothekenversicherung, unabhängig davon, wie viel Geld Sie hinlegen.

7 konventionelle Darlehen mit geringer Anzahlungpayment conventional loans

| Loan Type | Anforderungen |

| 5% Anzahlung mit PMI (Conventional 95) | Ein Darlehen zu 95% Beleihungswertto-value. PMI erforderlich. |

| Konventionell 97 | 3% Anzahlung. Keine Einkommensgrenzen. |

| HomeReady™ | 3% Anzahlung. Muss am oder unter dem Medianeinkommen des geografischen Gebiets liegen, es sei denn, das Haus befindet sich in einem unterversorgten Gebiet. |

| 90% Darlehen | Ein Darlehen mit 10% Anzahlung. PMI erforderlich. |

| Piggyback 80/10/10 | 10% Anzahlung, 10% zweite Hypothek und 80% konventionelles Darlehen. Keine PMI erforderlich |

| Home Possible Advantage | 3% Down Loan mit Einkommensbeschränkungen. Angeboten von Freddie Mac home lenders. |

| Anzahlungsgeschenk | Der Antragsteller kann einen beliebigen Prozentsatz der Anzahlung als Geschenk von der Familie oder einer anderen geeigneten Quelle erhalten. |

Konventionelle Darlehen mit nur 3 % Anzahlung

Viele konventionelle Darlehen werden mit nur 3 % Anzahlung vergeben.

Das HomeReady-Hypothekenprogramm ist eine solche Option. Es erlaubt nicht kreditgebenden Mitgliedern des Haushalts, dem Kreditantragsteller zu helfen, genehmigt zu werden.

Kreditgeber berücksichtigen das Einkommen von Müttern, Vätern, Großfamilien und nicht verheirateten Partnern – auch wenn sie nicht offiziell in der Kreditakte stehen.

Die Conventional 97, wie der Name schon sagt, erlaubt es Hauskäufern, 97% des Preises des Hauses zu leihen. Im Gegensatz zur HomeReady-Option sind diese Darlehen für Antragsteller jeder Einkommensstufe verfügbar, die ein Haus an einem beliebigen Ort kaufen.

Der Nachteil eines Darlehens mit 3% Anzahlung? Der Zinssatz kann höher sein, um die geringere Anzahlung auszugleichen.

Die Hypothekenversicherung kann ebenfalls teurer sein, im Vergleich zu einem konventionellen Darlehen mit 5% oder 10% Anzahlung.

Mit einem 80/10/10-Darlehen PMI vermeiden

Mit dem Huckepack-Darlehen 80/10/10 kann der Antragsteller die volle Anzahlung von 20 % überspringen und die Hypothekenversicherung umgehen.

Wie? Der Antragsteller beantragt eine erste Hypothek für 80 % des Kaufpreises. Gleichzeitig eröffnet er oder sie eine zweite Hypothek, z.B. eine Home Equity Line of Credit (HELOC) für 10% des Kaufpreises.

Dann sind nur 10 % Anzahlung in bar erforderlich, da der Kreditgeber den aufgenommenen 10 %-Kredit auf die Anzahlung des Antragstellers anrechnen lässt.

Zusammen ergeben die zweite Hypothek und das Bargeld 20 % Anzahlung, was die Notwendigkeit von Hypothekenversicherungsprämien eliminiert.

Beschaffung Ihrer Anzahlung

Ein konventioneller Kreditnehmer hat die Möglichkeit, zwischen 3 % und 20 % oder mehr Anzahlung zu leisten.

Zudem kann eine Anzahlungsspende in einigen Fällen den gesamten Betrag abdecken. Erkundigen Sie sich bei Ihrem Kreditsachbearbeiter nach den Anforderungen für Schenkungen und Spenden.

Auch wenn es sich um eine Schenkung handelt, muss der Antragsteller eine gültige Quelle für die Anzahlung nachweisen, wie z. B. ein Spar- oder Girokonto.

Antragsteller können Investmentkonten auflösen und sogar ein 401k-Darlehen für die Anzahlung verwenden.

Typischerweise müssen Hauskäufer eine 60-Tage-Historie für jedes Konto vorlegen, von dem die Anzahlungsgelder genommen werden.

Überprüfen Sie Ihre Berechtigung zum Hauskauf (24. März 2021)

Private Hypothekenversicherung (PMI)

Die private Hypothekenversicherung, oder PMI, ist für jedes konventionelle Darlehen mit weniger als 20 % Anzahlung erforderlich.

Die PMI-Raten variieren beträchtlich, basierend auf der Kreditwürdigkeit und Anzahlung.

Zum Beispiel bietet eine PMI-Firma zum Zeitpunkt der Erstellung dieses Artikels die folgenden Tarife für einen Kreditbetrag von 250.000 $ und 5 % Anzahlung an:

- 740 Kredit-Score: 123 $ pro Monat

- 660 Kredit-Score: 295 $ pro Monat

Und das sind die Tarife für eine Anzahlung von 10 %:

- 740 Kredit-Score: $85 pro Monat

- 660 Kredit-Score: $208 pro Monat

Höhere Hypothekenversicherungsprämien für Kreditnehmer mit niedrigeren Kredit-Scores veranlassen viele Käufer, ein FHA-Darlehen zu nutzen.

Im Gegensatz zu konventionellen Krediten verlangen FHA-Darlehen keine höheren Hypothekenversicherungsraten, auch nicht für Antragsteller mit sehr niedrigen Scores.

Ein weiterer Faktor, der Ihre PMI-Rate beeinflussen könnte: die Hypothekenversicherungsgesellschaft selbst.

Ihr Kreditgeber wählt normalerweise Ihre PMI-Gesellschaft aus, und verschiedene Unternehmen können unterschiedliche Raten berechnen. Sie haben jedoch ein gewisses Mitspracherecht bei der Auswahl. Wenn Sie eine bestimmte PMI-Gesellschaft kennen, die das beste Angebot macht, fragen Sie, ob Ihr Kreditgeber mit ihr zusammenarbeitet.

Wenn nicht, kann der Kreditgeber möglicherweise ein ähnliches Angebot von einem anderen PMI-Anbieter anbieten, oder Sie können einen Kreditgeber wählen, der mit der von Ihnen gewählten Hypothekenversicherungsgesellschaft zusammenarbeitet.

Konventionelle Darlehensgrenzen

Nationale konventionelle Darlehensgrenzen beginnen bei 548.250 $ und gehen in vielen Orten höher.

Zum Beispiel erlauben Fannie Mae und Freddie Mac in bestimmten hochpreisigen Postleitzahlen einen Kreditbetrag von bis zu 822.375 $.

Hauskäufer, die einen Kreditbetrag oberhalb des Standardlimits benötigen, sollten sich nach dem spezifischen Limit für ihre Region erkundigen.

Kredite, die über die konventionellen Kreditlimits einer Region hinausgehen, werden als nicht-konforme Kredite betrachtet.

Diese erfordern ein Jumbo-Darlehen anstelle eines konventionellen Kredits

Schulden-Einkommens-Verhältnis

Das Schulden-Einkommens-Verhältnis (DTI) des Käufers spielt ebenfalls eine Rolle bei der Qualifikation für ein konventionelles Darlehen.

DTI vergleicht Ihre gesamten monatlichen Schulden (einschließlich Hypothekenkosten) mit Ihrem Bruttoeinkommen. Diese Zahl wird verwendet, um festzustellen, wie groß eine Hypothekenzahlung in Ihr monatliches Budget passt.

Viele Kreditgeber wollen, dass dieses Verhältnis kleiner oder gleich 36% des Einkommens des Kreditnehmers ist.

Bei konventionellen Krediten ist jedoch auch ein DTI von bis zu 43 % möglich.

Um Ihre Schulden-Einkommens-Relation zu ermitteln, addieren Sie Ihre Kreditzahlungen, einschließlich:

- Studentenkredite

- Personalkredite

- Autokredite

- Kreditkarten-Mindestzahlungen

- Ihre voraussichtliche Hypothekenzahlung

Zählen Sie auch alle Unterhaltszahlungen für Kinder oder Alimente hinzu, die Sie jeden Monat leisten müssen.

Diese Summe teilen Sie dann durch Ihr monatliches Bruttoeinkommen (vor Steuern).

Überprüfen Sie Ihre konventionelle Darlehensberechtigung (24. März 2021)

Abschlusskosten

Die Abschlusskosten beinhalten Gebühren wie die Bereitstellungsgebühr eines Kreditgebers plus Verkäufergebühren wie das Gutachten, die Rechtsschutzversicherung und Kreditauskunftsgebühren, sagt Titsworth.

Manchmal übernimmt ein Kreditgeber oder Verkäufer alle oder einen Teil dieser Kosten, je nach Stärke des Marktes und dem Wunsch, die Transaktion abzuschließen.

Prüfen Sie, ob der von Ihnen gewählte Kreditgeber Kredite anbietet, und stellen Sie sicher, dass alle Beiträge des Verkäufers innerhalb der Richtlinien von Fannie Mae und Freddie Mac liegen.

Typischerweise können Verkäufer und andere Interessenten die folgenden Beträge beisteuern, basierend auf dem Hauspreis und der Höhe der Anzahlung.

- Weniger als 10% Anzahlung: 3% des Kaufpreises

- 10 bis 25% Anzahlung: 6% des Kaufpreises

- Mehr als 25%: 9% des Kaufpreises

Bei einer Miet- oder Anlageimmobilie kann der Verkäufer nur 2% des Kaufpreises zu den Abschlusskosten beitragen.

Konventionelles Darlehen vs. staatliche Darlehen

Hauskäufer haben heute Dutzende von Hypothekendarlehensoptionen.

Im Allgemeinen können Hypotheken jedoch in zwei große Kategorien eingeteilt werden – staatlich unterstützte Darlehen und konventionelle Darlehen.

Die Faustregel lautet: Wenn Sie eine gute Bonität (680+) und eine große Anzahlung (5% oder mehr) haben, ist ein konventionelles Darlehen oft am besten. Wenn Sie eine geringere Kreditwürdigkeit und/oder eine kleinere Anzahlung haben, kann ein staatlicher Kredit helfen.

Aber das sind keine allgemeingültigen Regeln. Welche Art von Hypothek für Sie am besten geeignet ist, hängt von Ihrem Budget, Ihrer Kreditwürdigkeit und Ihren Zielen beim Hauskauf ab.

Um Sie in die richtige Richtung zu leiten, finden Sie hier einen Überblick über konventionelle und staatliche Darlehen und für wen sie am besten geeignet sind:

- Konventionelle Darlehen – Privat gesicherte Darlehen, die in der Regel am erschwinglichsten für Menschen mit Kredit-Scores über 680 und Anzahlungen von 5% oder mehr sind. Konventionelle Darlehen sind jedoch auch mit einer Kreditwürdigkeit von nur 620 und einer Anzahlung von nur 3 % erhältlich

- Jumbo-Darlehen – Jumbo-Darlehen sind die richtige Option für Menschen, die hochpreisige Häuser kaufen. Das schließt jeden Kreditbetrag über $ in den meisten Gebieten ein. Sie benötigen typischerweise eine Kreditwürdigkeit von 700 oder höher für ein Jumbo-Darlehen

- FHA-Darlehen – FHA-Darlehen werden von der Federal Housing Administration unterstützt. Sie sind typischerweise am besten für Leute mit einer Kreditwürdigkeit zwischen 580-680 und einer Anzahlung von mindestens 3,5%

- VA-Darlehen – VA-Darlehen sind fast immer am besten für qualifizierte Veteranen und Militärmitglieder. Sie ermöglichen es Ihnen, ein Haus mit 0 % Anzahlung, außergewöhnlich niedrigen Zinssätzen und ohne monatliche Hypothekenversicherung zu kaufen

- USDA-Darlehen – Diese Null-Down-Darlehen sind in ausgewählten ländlichen und vorstädtischen Gegenden verfügbar. Sie sind für Hauskäufer mit niedrigem bis mittlerem Einkommen reserviert und haben typischerweise Zinssätze unterhalb des Marktniveaus

Wenn Sie nicht sicher sind, welche Art von Darlehen für Sie am besten geeignet ist, informieren Sie sich über Ihre Möglichkeiten oder sprechen Sie mit einem Kreditsachbearbeiter darüber, wofür Sie sich qualifizieren könnten.

Prüfen Sie Ihre Eignung für ein konventionelles Darlehen

Unterm Strich ist es für Hauskäufer sehr wichtig, sich für eine konventionelle Hypothek bei mindestens drei Kreditgebern umzusehen.

Die heutigen Zinssätze sind sehr niedrig und können mit den richtigen Einkaufspraktiken sogar noch niedriger sein.

Prüfen Sie Ihre konventionelle Darlehensberechtigung und Zinssätze noch heute.

Überprüfen Sie Ihre neue Rate (24. März 2021)