おめでとうございます!あなたは宝くじに当選しました。 大当たりではありませんでしたが、税引き後の100万ドルをどのように投資するか、1ヶ月間で決めてみましょう。

多くの人にとっては危険な妄想に聞こえるかもしれませんが、これはヘッジファンドの面接でよく聞かれる質問なのです。 この質問の良いところは、いろいろな受け止め方があることです。 これを読んでいる方の中には、そのお金で中小企業の下にある不動産を購入し、リターンとキャッシュフローを保証する方もいるでしょう。

私は、金融市場での経験からこの問題に取り組んでいます。 私は個人的には不動産に投資したいと思っていますが、これは私の読者のほとんどが再現できないビジネスです。

- S&P 500 を絶対ベースおよびリスク調整ベースで上回る。

- 毎年インフレ調整した 5% の年間引き出し率をサポートする (必要に応じて。ただし、定額引き出しよりも定率引き出しのほうがスムーズな結果になる傾向がある)。

- ポートフォリオの管理に費やす時間は週に1時間以下

多くの投資家は、「市場に勝つことはできない」「引退できない」などの制限的な信念を持っています。 典型的な投資家が資金を管理する方法では、こうした信念が正しいことが多いのです。 しかし、あなたはもっとうまくやれるはずです。

早速ですが、私が上記の目標を達成するために100万ドルをどのように投資するかをご紹介しましょう。

戦略1:ファクターベースのインデックス投資

この戦略の基本は、インデックスファンドに投資することです。 ファイナンスの理論では、リスク調整後のリターンは、投資可能な独立した投資機会の数の平方根分だけ増加するとされています。 分かりやすく言えば、集中型の投資家よりも広範な分散型の投資家の方が、平均して良い結果を出せるということです。 投資リターンを向上させるためには、バフェットやマンガーのように投資予測の強さを向上させるか、レイ・ダリオのようにもっと分散させるかのどちらかが必要です。 多くのヘッジファンドの人たちのスタンスは、「頭がいいから分散しているわけではない」というものだ。

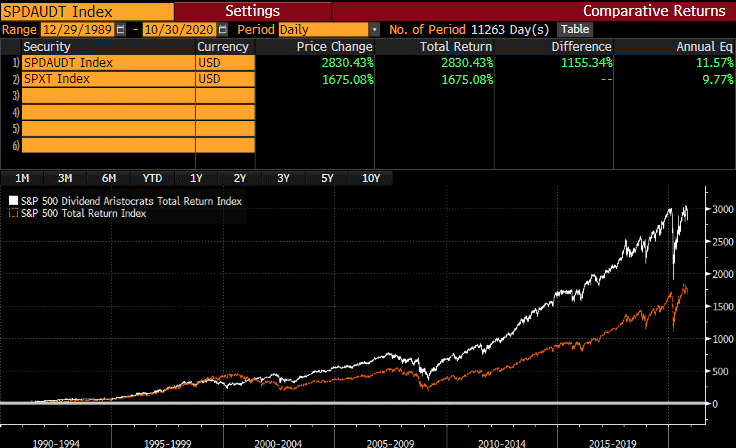

ファクターベース投資の考え方は、リスクとリターンの源泉を特定する統計的な要因があるというものです。 例えば、配当金を支払っている企業は、長期的には無配当の企業よりもパフォーマンスが高い傾向にあるという研究結果があります。 これはロケットサイエンスではありません。損をする企業にお金を投資すれば、あなたも損をする傾向にあります。 そこで、ProShares S&P 500 Dividend Aristocrats ETF (NOBL)の出番となるわけです。 Ploutos氏は年金基金のマネージャーで、Seeking Alphaにも執筆しています。 彼はこれらの要素について書いており、定期的に更新しています。 世の中には、倒産した企業や負け犬に投機したいと考える宝くじプレーヤーが必ずいるので、市場はこの点では反響的に効率が悪いのです」

Source: “Dividend Aristocrat Performance: October 2020” by Ploutos, Seeking Alpha

iシェアーズエッジMSCI Min Vol USA ETF(USMV)とiシェアーズエッジMSCI Min. Vol. EAFE ETF (EFAV)は、同じアイデアで勝負する低ボラティリティ・ファンドです。 ファイナンス理論では、ある銘柄が財政難に陥ると、その銘柄のボラティリティーが上昇するとされています。したがって、低ボラティリティーのETFを保有することは、自分が保有する銘柄が自分の目の前で倒産することがないように保証する方法なのです。 これにより、勝ち組を走らせ、負け組を減らすことができます。

Direxion NASDAQ-100 Equal Weighted Index Shares (QQQE)は、ナスダックを均等に加重したものです。 これもPloutos氏がファクターシリーズで書き上げたアイデアで、理論的には、投資家は大規模で馴染みのある人気企業に資金を突っ込む傾向があるというものです。 これにより、大企業の評価は中小企業に比べて歪みが生じます。 小さな会社、あるいは少なくとも人気のない会社の方が、ほとんどの場合、より良い配当とリターンを得ることができます。 私は最近、アップル(AAPL)とマイクロソフト(MSFT)のキャッシュフローモデルを作成しましたが、今買えば投資家は6%程度のリターンを期待できることがわかりました。 私がアップルを大量に保有していたのは、利益の10倍から12倍程度で取引されていたときでしたが、今は31倍です。

研究によると、幅広いインデックスが集中しすぎると、ボラティリティーが高くなり、将来のリターンが低くなることがわかっています。 これは、1960年代の米国、1990年代後半のハイテクブーム、そして現在で起こっています。 私はテクノロジーを強く信じていますが、もはやナスダックの集中が投資家の役に立つとは思えません。

インデックスファンド

NOBLに10万ドル

USMVに7.5万ドル

EFAVに7.5万ドル

QQQEに10万ドル

戦略2: バリュー投資

多くの投資家はETFでバリュー株をプレイしたいと考えていますが、私の経験では、ETFは優良なバリュー株を見極めるのが非常に下手です。 そこで私は、バリューETFに投資する10万ドルを元手に、最も愛されていない銘柄を買いに行くことにしました。 たばこ銘柄、生命保険会社、REIT、銀行、そして石油会社を1~2社買い増しします。 すべての銘柄を最低でも1年は保有し、人気のない銘柄や健全な財務状態の銘柄にゆっくりと回転させていくという考え方だ。

私はPietros Maneos氏と一緒にバリュー投資をコーディネートしていますが、彼は毎月バリュー投資について書いています。

私はPietros Maneosとバリュー投資を行っています。

個別の配当/バリュー株

10万ドルを平均利回り5%の10銘柄に投資。

戦略3:リスク・パリティ

リスク・パリティは、最初の2つの戦略よりもファイナンス理論を多用していますが、非常に効果的です。 従来、リスク パリティ戦略では、資金を借りて株式と長期国債を同時に購入していました。これらは相互に負の相関があり、長期的には正のリターンが得られるため、定期的にリバランスすることができ、歴史的にもこの方法で S&P を潰すことができました。

私がここで何をしているかについての入門書は、リスク パリティに関する最新の記事、「The Quant Strategy That’s 20-5 Against the S&P 500 since 1995」をお読みください。

私は50万ドルをPIMCOの債券ETFに入れます(なぜ私が一般的にパッシブ債をやらないかというと、話が長くなるので、商品に投資する前に少なくとも一度はすべての目論見書を読みますし、パッシブ債ETFは最小満期ルールと呼ばれるものによって不正が行われています)。 そのため、国債や地方債以外の債券に関しては、アクティブを選択しています。

私はさらに、金と長期国債にそれぞれ10万ドルの想定元本を設定し、現金を債券に投資する一方で、S&Pの先物を通じて株式のエクスポージャーを維持します。

このようなリスクパリティ戦略を用いることの素晴らしさは、先ほど説明した平方根の法則により、購入する資産の長期的な収益が現金の収益率を上回っている限り、リスクを高めることなく期待収益を高めることができることです。

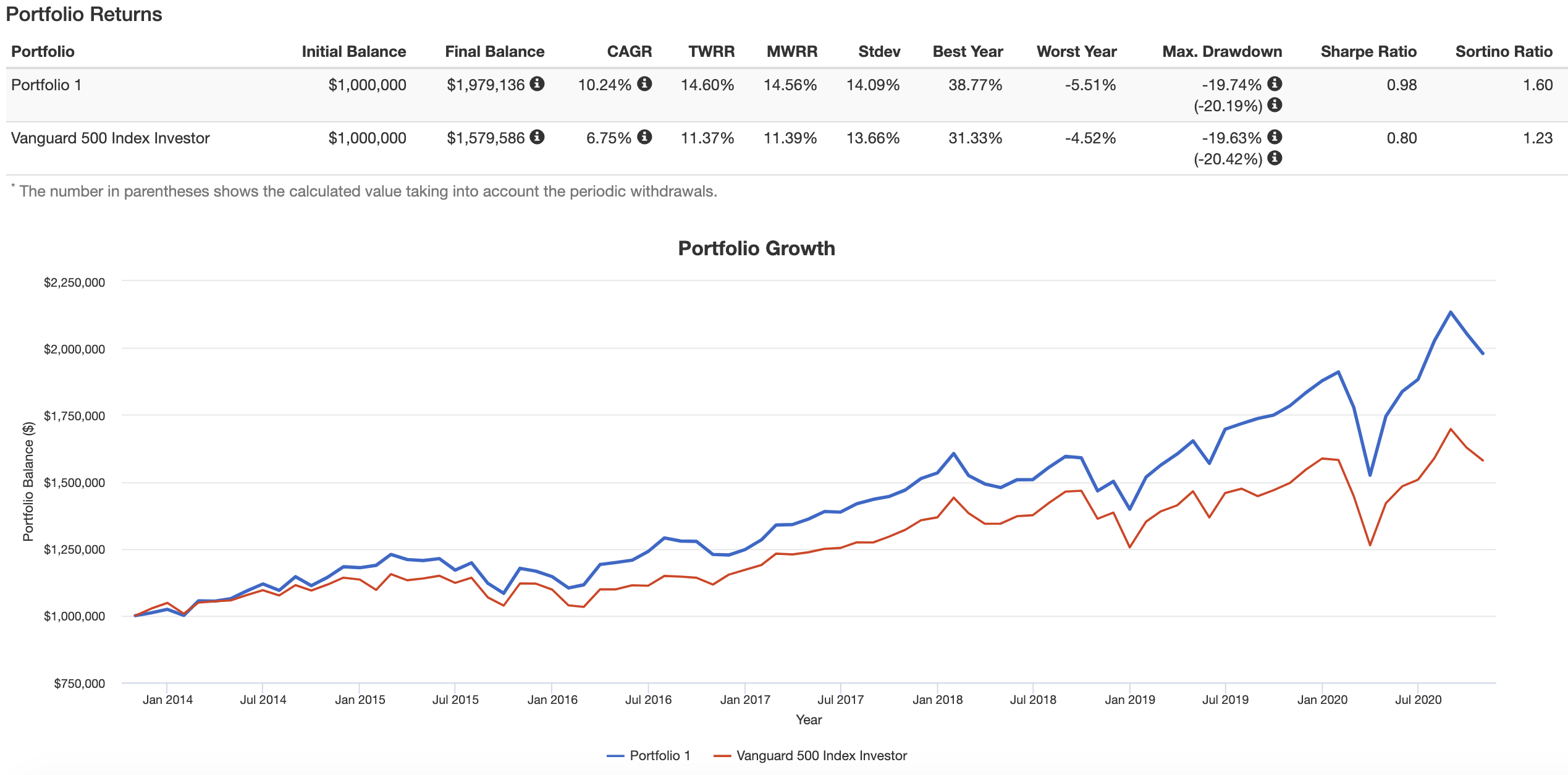

私は簡単なテストを行い、分散のためにレバレッジを使用すると、同様のリスク プロファイルで S&P 500 よりも高いリターンが得られることを検証しました。 バリュー株をS&P500に置き換えたのは、ポジションが定期的に変更されるからですが、私自身のバリュー投資の実績とポジションサイズ(ポートフォリオ価値の10%)には十分満足しているので、ダウンサイドのトラッキングエラーのリスクはそれほど大きくないと考えています。 バリュー投資が苦手な方でも、私がテストで行った方法と同じ方法で戦略を実行することができます。 アロケーションは以下の通りです。

Bonds

$500,000 in BOND

S&P 500 futures

$600,000 notional

Gold futures

$100,000 想定元本

ウルトラ30年債先物

30年債先物の想定元本100,000ドル

総エクスポージャー=$1,700,

このポートフォリオは、2-1まで安全にレバレッジをかけることができ、バニラ・インデックス・ファンドと同様のリスク・プロファイルを維持することができますが、私はおそらく、部分的に資金を使って生活する場合、株式配分の合計が125%を超えることは望まないでしょうし、そうでなければ当初の目標を達成できないでしょう。 不思議なことに、分散のためにレバレッジを使用すると、5%の引き出し率では、株式に全面的に投資するよりも、ポートフォリオのドローダウンの度合いが低くなります。 私は、金利が正常化したら、国債の配分を増やします。 また、ポートフォリオのリバランスは少なくとも四半期ごとに行うようにします。

全体のポートフォリオ:

インデックスファンド

NOBLに100,000ドル

USMVに75,000ドル

EFAVに75,000ドル

QQQEに100,000ドル

個別の配当・バリュー株

平均10銘柄に100,000ドル(利回り5%)。 利回り@5%

債券

債券50万ドル

S&P500先物

60万ドル想定

金先物

10万ドル想定

ウルトラ30年債先物

10万ドル。000 notional in 30-year Treasury futures

Total exposure = $1,750,000

Source: Portfolio Visualizer

Conclusion

上記の戦略では、2013年以降、撤退する前であれば年率15%近くのリターンが得られていました。 その後、2018年と2020年の2回、ベアマーケットが発生しています。 投資にはさまざまな方法がありますが、私はファクターベースのインデックス投資、バリュー投資、そして(知的に適用された)リスクパリティが最も安全な賭けだと考えています。

投資ポートフォリオだけで生活しようとすべきかどうかは別の議論です(答えはおそらくノーです)。

今後の研究のアップデートのために、Seeking Alphaで私をフォローしてください。