Wat is uw spaarrente?

Uw spaarrente is de hoeveelheid geld die u elke maand bespaart als percentage van uw totale of bruto inkomen. Hoe hoger uw spaarrente, hoe meer geld u per maand spaart. Hoe meer geld u elke maand spaart, hoe meer u kunt sparen voor uw pensioen, een aanbetaling, uw noodfonds of andere financiële doelen die u heeft.

Waarom is uw spaarrente belangrijk?

Uw spaarrente is waarschijnlijk een van de belangrijkste onderdelen van uw financiële plan. Het is ook datgene waar u de meeste controle over heeft. U hebt geen controle over de marktrendementen of over hoe lang u zult leven. Hoewel u dingen kunt doen om deze andere factoren te beïnvloeden, hebt u de meeste invloed op uw spaarrente. Daarom kan worden gezegd dat uw spaarrente de grootste invloed heeft op uw financiële planning en pensioensucces.

In het boek van Stephen Covey, The Seven Habits of Highly Effective People, heeft hij het over uw cirkel van invloed en het belang om uw inspanningen te richten op uw cirkel van invloed. Je hebt een aanzienlijke invloed op je spaarquote door je vermogen om je uitgaven te beheersen en je inkomen te verhogen. Dus als u zich richt op uw spaarrente in plaats van wat de markt doet, dan zal dat helpen uw succes te maximaliseren.

Uw spaarbedrag heeft een van de grootste gevolgen bij het bepalen of u genoeg geld zult hebben om uw pensioenjaren door te komen. Hoe hoger uw spaarquote richting pensioen, hoe beter uw algehele financiële vooruitgang zal zijn. Dat betekent dat u ofwel eerder met pensioen kunt gaan, ofwel meer geld zult hebben tijdens uw pensioen. Misschien zelfs beide.

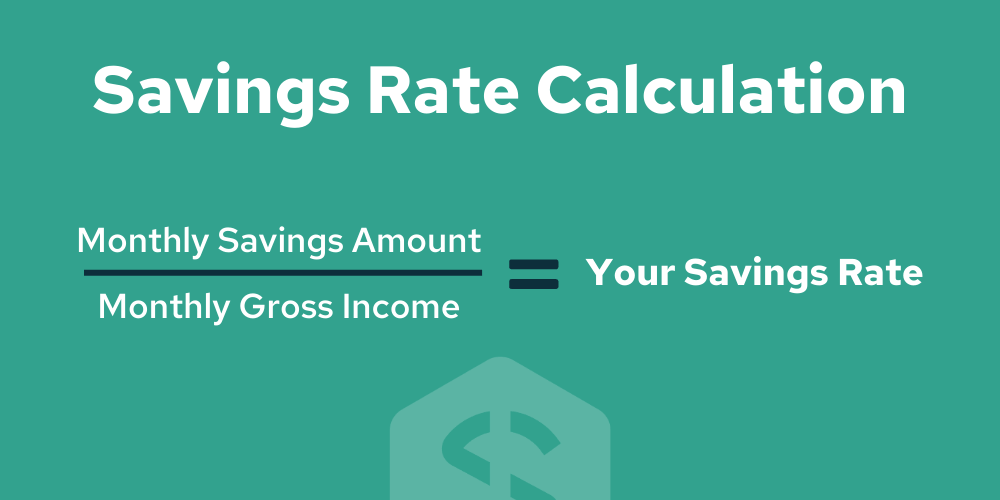

Hoe berekent u uw spaarrente

De spaarrente kan worden berekend door uw maandelijkse spaarbedrag te delen door uw maandelijkse bruto inkomen. Dit kan ook worden gedaan door uw jaarlijkse spaarrente te delen door uw jaarlijkse bruto inkomen. Dit geeft u het percentage van uw inkomen dat naar sparen gaat.

Besparingen omvatten zowel pensioensparen als andere maandelijkse besparingen. Als u de berekening zelf maakt, moet u ook uw werkgeversbijdragen aan een 401(k) of ander pensioenplan van uw werkgever meetellen.

Waarom bruto- in plaats van netto-inkomen?

Het bruto-inkomen wordt gebruikt als de standaard voor de berekening van de spaarquote/-verhouding. De reden hiervoor is dat belastingen van huishouden tot huishouden kunnen verschillen. Hierdoor kan het lijken alsof u spaart. Als u in een hoge belastingschijf zit, kan het lijken alsof u het beter doet dan u in werkelijkheid doet. Met een bruto inkomen is het een gelijk speelveld om te zien of u het bedrag spaart dat u nodig hebt.

Een voorbeeld van het berekenen van de spaarquote

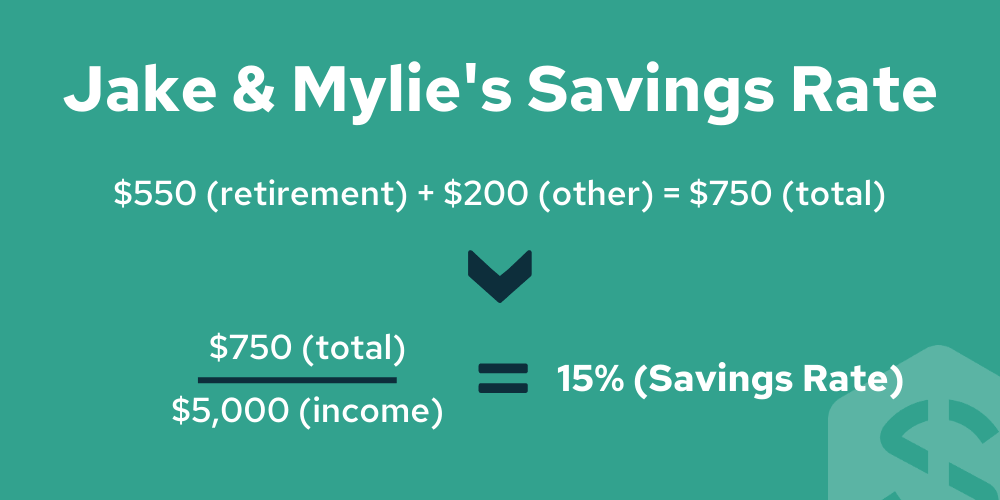

Laten we zeggen dat Jake & Mylie als huishouden $5.000 per maand verdienen, wat neerkomt op $60.000 per jaar. Ze beschouwen zichzelf als goede spaarders. Ze sparen $550 per maand voor hun pensioen. Ze sparen ook elke maand $200 op een spaarrekening voor een aanbetaling op een huis op een dag.

Hier ziet u hoe wij hun spaarrente zouden berekenen:

Van het bovenstaande voorbeeld, Jake en Mylie hebben een pensioenspaarrente van 15%. Hun resultaten zouden hetzelfde zijn als we het op jaarbasis berekenden, hoewel het soms moeilijker kan zijn om uw jaarlijkse besparingen te benaderen.

Algemene aanbevelingen voor de spaarquote

Veel deskundigen op het gebied van persoonlijke financiën bevelen een vaste spaarquote van 15% aan. Hoewel dat geen verschrikkelijke vuistregel is, is het belangrijk op te merken dat het meer moet variëren op basis van twee primaire factoren.

- De eerste is wanneer u begint met sparen. Het aantal jaren dat u kunt sparen voor uw pensioen heeft een grote impact);

- De tweede is hoeveel u wilt hebben wanneer u met pensioen gaat. Dit komt neer op de levensstijl die u tijdens uw pensioen wilt leven.

De CFP Board doet nog specifiekere aanbevelingen voor spaarpercentages op basis van wanneer u begint met sparen.

Als u voor uw 32e begint met sparen, adviseert het CFP een spaarrente van 10 – 12% van uw bruto inkomen. Als je pas op je 40e begint met sparen, dan loopt de aanbeveling op tot 20-25% van je bruto inkomen.

Als je eerder met pensioen wilt dan de algemene pensioenleeftijd van 65 tot 70 jaar, of als je andere grote doelen hebt, dan zul je deze spaarrentes moeten aanpassen om meer of minder te sparen, afhankelijk van je doelen en tijdspad. Daarom is het belangrijk om een persoonlijk financieel plan te krijgen om u te helpen uw aanbevolen spaarquote te bepalen op basis van uw eigen leeftijd en doelen.

Invloed van spaarrente op pensioen

Zoals we al hebben besproken, heeft de spaarrente een enorme invloed op uw financiële plan. De grootste invloed op uw verwachte pensioenleeftijd is uw spaarrente. Hoewel rendement en tijd ook belangrijk zijn, is de spaarrente het belangrijkst van allemaal. Houd in gedachten dat het bedrag dat u spaart afhankelijk is van uw huidige leeftijd.

Hier zijn een paar verschillende scenario’s om dat feit te illustreren. Deze illustratie komt uit Mr. Money Mustache’s artikel genaamd The Shockingly Simple Math of Early Retirement.

Aannames:

- U kunt tijdens uw spaarjaren 5% beleggingsrendement na inflatie behalen

- U leeft na uw pensionering van de “4% safe withdrawal rate”, met enige flexibiliteit in uw uitgaven tijdens recessies.

- U wilt dat uw “Stash” eeuwig meegaat, dus u raakt alleen de winsten aan, omdat dit inkomen u misschien zeventig jaar of zo zal onderhouden. Zie deze aanname als een royale veiligheidsmarge.

Hier ziet u hoeveel jaar u moet werken voor een reeks van mogelijke spaarpercentages, uitgaande van een nettowaarde van nul:

| Besparingspercentage | |

| Besparingspercentage | |

| 66 | 5% |

| 10% | |

| 43 | 15% |

| 37 | 20% |

| 32 | 25% |

| 28 | 30% |

| 25 | 35% |

| 22 | 40% |

| 19 | 45% |

| 17 | 50% |

Deze grafiek zou normaal gesproken doorlopen, maar we hebben hem ingekort om u de belangrijke informatie te laten zien. Zoals u kunt zien, hoe minder jaren u nog hebt om te sparen voor uw pensioen terwijl u werkt, hoe meer u moet sparen.

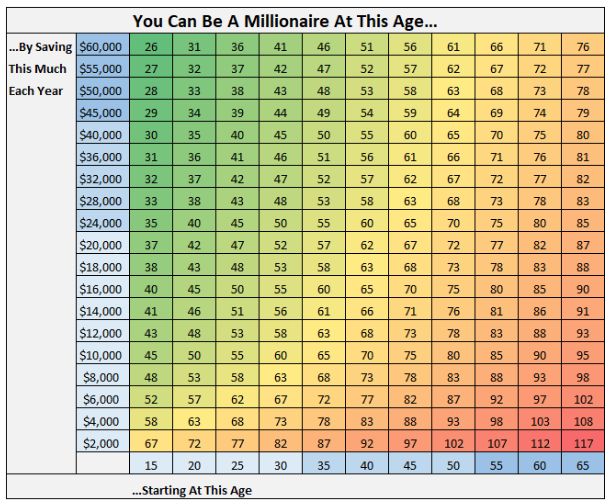

Als alternatief laat de afbeelding hieronder u zien hoeveel geld u moet sparen, beginnend op welke leeftijd, om een miljoen dollar aan totale besparingen te bereiken.

Ideeën om spaarquote te verhogen

Beperk uw uitgaven

Het is belangrijk om uw budget te bekijken en te zien waar u op uw uitgaven kunt bezuinigen. Als u weet waar u op kunt bezuinigen, kunt u dat geld gebruiken om meer te sparen.

Als het gaat om bezuinigen op uw uitgaven, kijken mensen vaak eerst naar de discretionaire uitgaven. Hoewel dit een prima plek kan zijn om te bezuinigen, kun je hier misschien niet al te veel bezuinigen. Elke euro telt, zeker als je die maand na maand en jaar na jaar optelt.

U moet ook kijken naar uw grootste uitgaven, zoals uw huisvestingskosten of uw auto. Het veranderen van de uitgaven op deze gebieden kan grote winsten opleveren en een enorme impact hebben op uw totale financiële besparingen.

Verhoog uw inkomen

Meer geld verdienen is een geweldige manier om meer geld te besparen. Op deze manier hoef je je huidige levensstijl niet aan te tasten, maar kun je toch meer sparen.

Wanneer je je inkomen verhoogt, is het belangrijk dat je geen lifestyle creep krijgt. Lifestyle creep is wanneer je de kosten van je levensstijl verhoogt naarmate je meer geld verdient. Wanneer dit gebeurt, betekent dit meestal dat je uiteindelijk niet vooruit komt. Als je meer verdient, is het goed om bewust meer uit te geven op bepaalde gebieden, maar als je het grootste deel van je hogere inkomsten gebruikt om te sparen, is dat krachtig. Je bent in staat om meer te sparen terwijl je dezelfde levensstijl behoudt.

Er zijn heel wat manieren waarop u het bedrag dat u verdient, kunt verhogen:

- Het hebben van een side hustle

- Het krijgen van een nieuwe functie (bij uw huidige of een nieuwe werkgever)

- Het onderhandelen over een verhoging

Dit zijn allemaal bewezen manieren om uw inkomen te verhogen. Uw verdiencapaciteit is uw belangrijkste bezit. Als u voortdurend op zoek bent naar manieren om meer te verdienen, moet het geen probleem zijn om een gezonde spaarquote te bereiken. Voor meer informatie over inkomen, bekijk onze inkomen gids als een bron om u te helpen navigeren manieren om het inkomen te verbeteren.

Betaal jezelf eerst

Het is belangrijk om eerst jezelf, of je doelen, te betalen en dan te leven van de rest van je geld. U kunt dit eenvoudig doen door automatisering in te stellen om geld over te maken naar uw spaar- of pensioenrekeningen direct nadat u bent betaald. Dit zal ervoor zorgen dat u het proces stroomlijnt en dat u uw doelen bereikt.

Betere uw spaarrente

Zoals u ziet is uw maandelijkse spaarrente van groot belang als het gaat om het bereiken van uw doelen. Daarom is het verhogen van uw spaarrente een van de belangrijkste aanbevelingen die u zult vinden in uw financieel plan. Uw Savology financieel plan is in staat om u te vertellen hoeveel u uw spaarrente moet verhogen om uw gewenste pensioenresultaat te bereiken. Als u uw gratis financieel plan nog niet hebt gemaakt, begin er dan nu mee om te zien of u genoeg spaart om uw pensioendoelen te bereiken.

Uw financiële toekomst begint vandaag

Savology heeft al meer dan 50.000 huishoudens in de Verenigde Staten geholpen hun financiële welzijn te verbeteren door in slechts 5 minuten een effectieve financiële planning te bieden. Gebruikers kunnen aan de slag met onze gratis financiële planning of premium maandelijkse planning lidmaatschappen, waarmee ze een gepersonaliseerd financieel plan, holistische rapportkaart, gepersonaliseerde actie-items, en nog veel meer kunnen opbouwen. Naast ons platform voor consumenten helpen we werkgevers in het hele land om hun werknemers effectieve financiële welzijnsvoordelen te bieden.